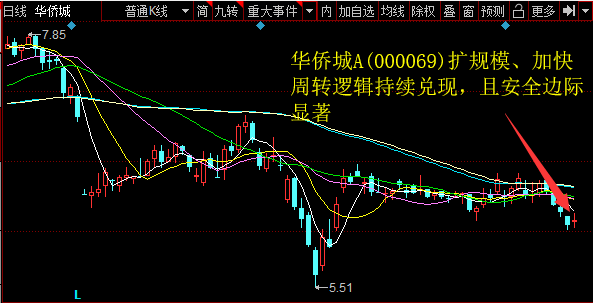

华侨城A(000069)扩规模、加快周转逻辑持续兑现,且安全边际显著

发布时间:2021-01-14 作者:admin 来源:网络整理 浏览:

导读:19年收入平稳增长,盈利略低于预期。 华侨城A(000069) 19年收入/营业利润/归母净利分别为600/192/123亿,同比分别增长...

周转提速销售高增,拿地略有放缓但仍积极。公司19年全口径销售面积/金额分别为252万平米/863亿元,同比分别增长22%/45%,销售均价约3.42万元/平,部分短平快项目已实现当年拿地当年销售,周转提速销售高增。全年新增土储项目47个,主要分布在深圳、广州、南京、济南、宁波、武汉、西安、合肥等一线和核心二线城市,大湾区及周边和长三角周边的强三线(如东莞、佛山、无锡等);新增的47个项目对应计容建面1208万平,拿地金额745亿元(权益比66%),楼面地价0.62万/方;拿地额/销售额高达86%,拿地力度虽较18年略有放缓但仍维持积极扩张态势,且得益于“旅游+地产”模式,拿地性价比亦控制得当。整体而言,公司2017年以来适当加杠杆积极扩充增量土储,同时强化与其他优秀开发商合作,这为未来销售规模的扩张奠定基础;截至20Q1末,公司全口径可售面积3000万方+,对应货值超7000亿+,按19年销售规模计算可供开发8年以上。

控有息杠杆加速经营回款,现金流结构逐步改善。公司17、18年持续加杠杆扩土储,并提高“短平快”项目占比,相应的有息负债规模也明显扩大;19年则开始控杠杆,拿地力度仍较为积极但边际有所放缓,对应19年底净负债率持平于18年的84%,20Q1略有提升;在适当控杠杆的同时,多渠道加速周转的逻辑持续兑现,19年全口径销售额增长45%,并表销售回款增长40%,现金流结构逐步改善。截至20Q1,公司在手现金大致375亿,对即期有息负债保障系数为107%,考虑公司销售规模快速扩张、周转提档加速,我们认为短期偿债压力虽有所加大但仍可控。

维持“强烈推荐-A”投资评级。公司土储资源优厚,激励体系不断完善(跟投+股权激励),扩规模和加速周转逻辑持续兑现,19年销售额和并表销售回款大幅增长,现金流结构逐步改善,反映真实的经营改善,项目收益正加快兑现;预计公司2020-2021年EPS分别为1.74、2.06和2.38元,对应PE分别为3.5X、3.0X和2.6X;目前市值较NAV折价约50%+,也即无论绝对估值还是相对估值角度均具备显著安全边际。维持“强烈推荐-A”投资评级,目标价9.57元(对应2020PE=5.5X)。

风险提示:房地产调控政策趋严超预期,周转速度低于预期,三四线项目去化率低于预期。

郑重声明:本网站文章中所涉及的股票信息仅供投资者参考,不构成具体操作建议,据此操作盈亏自负,风险自担。

- 热门文章排行