投资人对预期回报的要求提升

发布时间:2021-07-15 作者:admin 来源:网络整理 浏览:

导读:广发证券:新兴市场四连问 周末五分钟全知道...

呈文摘要● 强美圆下为何新兴市场股市总是相对表示较弱?

强美圆对新兴市场股市的影响门路主要有三:1 活动性被动收紧+输入型通胀、利率抬升:成本外流外汇资产减少,根底货币投放下行活动性被动收紧,别的经常项目逆差国易引发输入型通胀,利率接受双重抬升压力。2 以外币计价的资产价格颠簸率上行风险偏好遭到压制;3 资产相对价值下行,对盈利预期要求提升,而利率抬升融资老本侵蚀盈利。此消彼长,企业盈利的远期预期下降。

●什么样的新兴国家更易遭到强美圆的影响?

1 经济对外依存度高,如经常项目逆差、外债比重较高的国家;2 政局/经济政策不变性弱,自身经济颠簸高风险大的国家更易遭到强美圆的打击。而外汇或黄金储蓄则是平稳短期颠簸、调节贬值速度的利器。

●土耳其发生了什么?

1 美圆强势走高,外债高企、经常账户逆差的土耳其更易遭到打击。自5月里拉加速贬值以来,土耳其CPI口径的通胀中枢鲜亮上移,作为贸易逆差国的输入型通胀压力初步表现。而外债/名义GDP的比重于2017年末为53%,里拉急贬进一步推高还债压力,债务违约风险担心升温。2 土耳其与美国摩擦一直,贸易摩擦和潜在制裁进一步构成负面影响。

●土耳其事件的风险能否会蔓延?

短期情绪面影响继续,但整体风险可控。从1 外债/外储;2 经常项目顺逆差;3 通货膨胀等角度来看,新兴市场国家根本面总体远好于1996年。个体风险蔓延至整体的风险可控。据BIS口径土耳其债务风险敞口总额低于欧债危机时意大利/西班牙/爱尔兰的风险敞口,债权国风险有限。恒久来看,国际财富分工中或赐与资产价格不变性、抗风险才华等比较劣势更多溢价。此前市场担心若某国的相对消费老本劣势减弱,财富链将向其他新兴市场快捷转移。此番颠簸后,财富链转移进程或有所扭转。

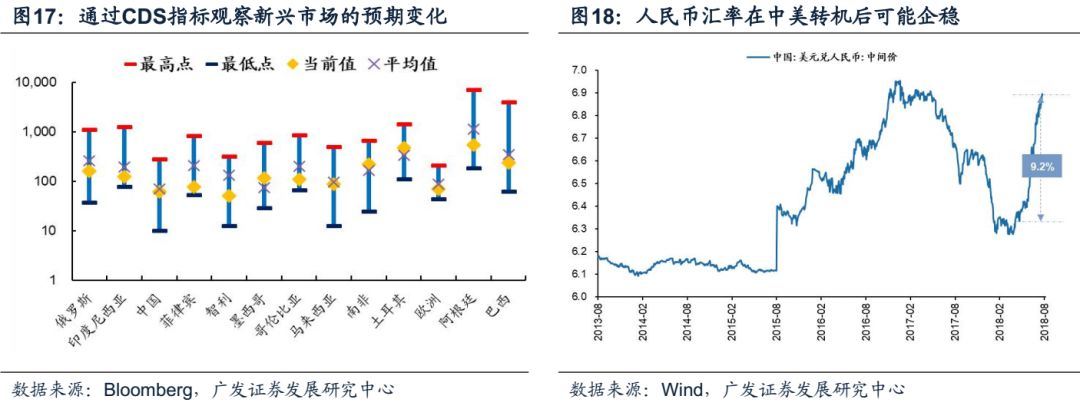

●逢凶化吉,浮躁不雅察看,存眷周期

新兴市场颠簸短期难消,但国内信誉缓和有助不变a股盈利增长预期。浮躁不雅察看中国CDS指标变革以判断新兴市场的颠簸与中国根本面预期的联动。 1 优先配置受益于信誉链条传导的周期股 房地产/钢铁/水泥 ; 2 若汇率预期边际走平,逢低配置全球估值横向比较依然合理低估的出产龙头 零售、食品加工 ; 3 发展发掘α时机 计算机 。 4 主题投资存眷国企厘革、自主可控。

●风险提示:

中美贸易争端继续晋级,企业中报低预期,信誉连续收紧。

呈文正文

1本周计谋不雅观点

本周值得存眷的变革有: 1、7月规模以上工业增多值同比增长6.0%,增速与上月持平;2、1-7月份,固定资产投资同比增长5.5%,比1-6月回落0.5个百分点;1-7月房地产开发投资同比增长10.2%,比拟上期上涨0.5%;3、7月社会出产品零售总额同比增长8.8%,较6月回落0.2个百分点;4、7月新增社会融资规模1.04万亿元,比上年同期少1242亿元;新增人民币贷款1.45万亿元,比去年同期超出逾越6245亿元;7月M1同比5.1%,比前值低1.5%,M2同比8.5%,比前值高0.5%。5、本周全国各地区钢价片面上涨,全国水泥市场价格环比上升,化工品价格以涨为主。

近期土耳其里拉狂跌,人民币汇率也一贬再贬,市场对新兴市场的担心重燃,股市表示疲软。毕竟强美圆通过何种门路影响新兴市场?怎样的经济体更易遭到打击?除了强美圆,土耳其还发生了什么?风险能否会蔓延?对中国的影响几何? 对此,我们的看法如下——

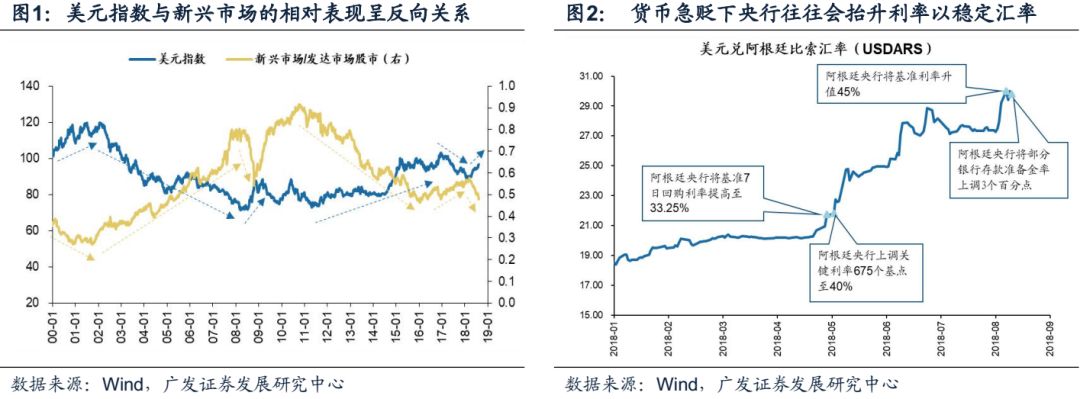

1. 强美圆下为何新兴市场股市总是相对表示较弱?影响门路主要有三:1 活动性被动收紧+输入型通胀、利率抬升;2 以外币计价的资产价格颠簸率上行风险偏好遭到压制;3 资产相对价值下行,对盈利预期要求提升。2000年以来,新兴市场股市相对兴隆市场的股市表示,就与美圆指数出现显著的反向关系:美圆强势,新兴市场股市表示弱势;美圆弱势,新兴市场股市表示相对强势。自2018年4月以来美圆显著走强,大都新兴市场的货币都出现了差异水平的贬值,在此背景下,新兴市场的股市承压,表示疲弱。强美圆主要从三条途径影响新兴市场的股市。1 本国货币贬值引发一局部成本外流,导致央行资产负债表中外汇资产占比高的国家活动性被动收紧,而为防止成本继续外逃,新兴国家央行可能会接纳加息计谋以不变汇率,别的,对外经济依存度高、经常项目逆差的国家,更易引发输入型通胀,利率接受双重上行压力。2 本币贬值、以外币计的资产价值颠簸率上行,别的,外债占比高的国家更因货币贬值而增多债务累赘,违约风险上行,海外资金对本国投资的风险偏好遭到压制;3 利率抬升构成融资老本上行,企业投资意愿减弱;而因汇率贬值导致本国资产的相对价值下行,投资人对预期回报的要求提升。此消彼长之下,远期企业盈利的预期下降。标题

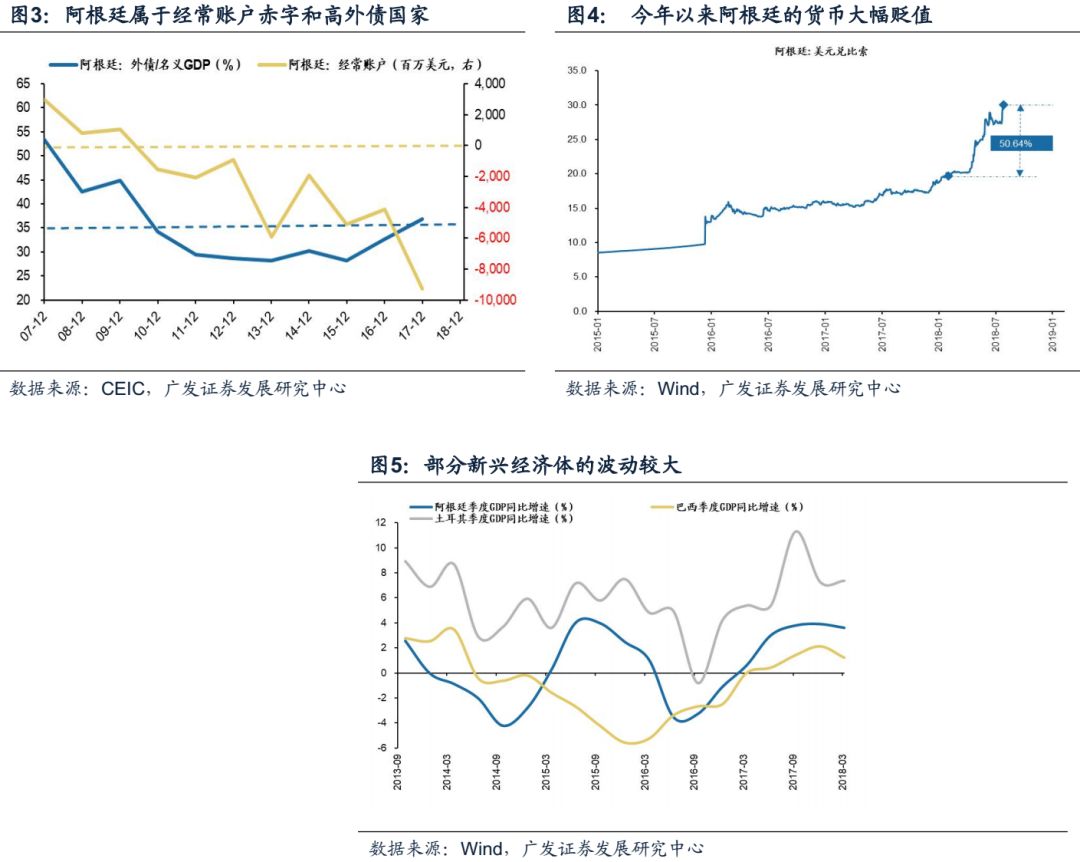

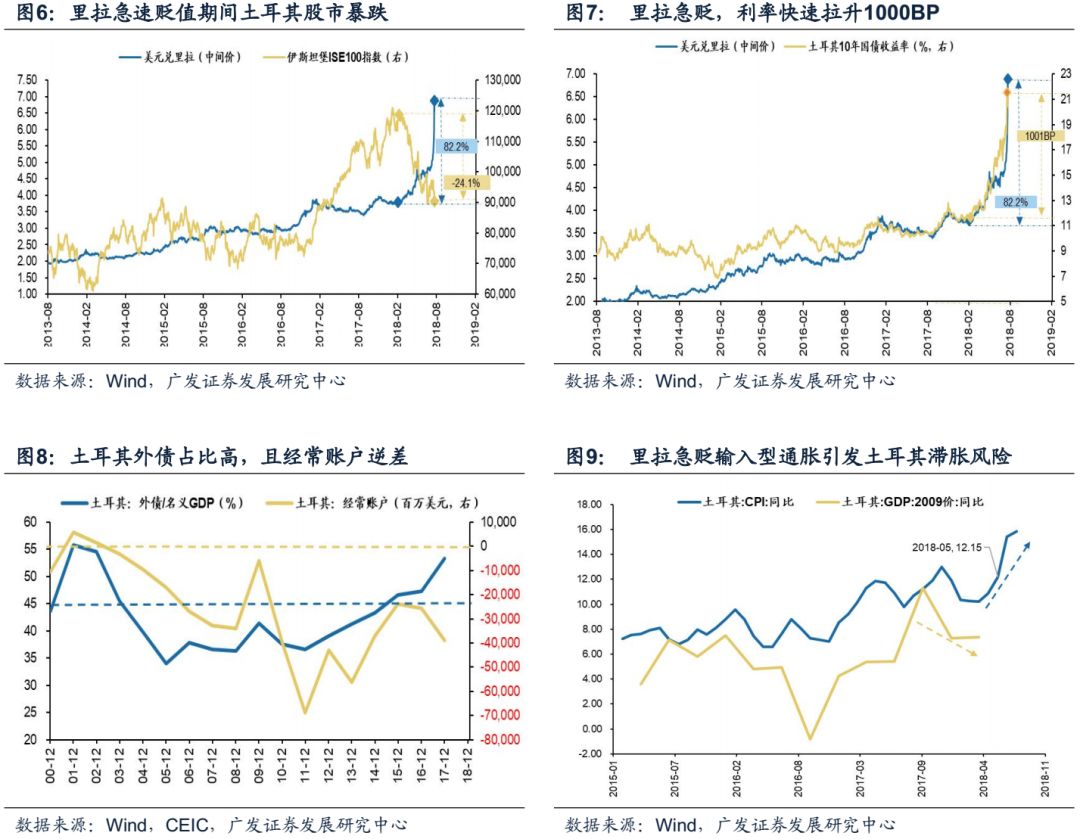

2. 什么样的新兴国家更易遭到强美圆的影响?1 经济对外依存度高,如经常项目逆差、外债比重较高的国家;2 政局/经济政策不变性弱,自身经济颠簸高风险大的国家。阿根廷自2010年以来经常项目就恒久出现逆差,2017年末外汇储蓄不敷500亿美金,最好的期货配资网,占名义GDP的比重约为7.8%。而货币的贬值对于经常账户逆差的国家而言更易构成输入型通胀,据今天股市行情网数据,阿根廷在2018年7月的CPI同比为31.2%。较4月本已处在高位的25.5%进一步快捷跃升。而通胀+急速贬值刺激阿根廷央行进一步做出大幅加息举措,当前阿根廷的基准利率已经高达45%。别的,阿根廷的外债占名义GDP比重在2017年末约为37%,高额外债占比在本国货币急速贬值的背景下进一步推升国家债务违约风险,导致持有本国资产的投资人自信心不敷。而此时,国家政局不变和经济政策的连续性具有格外重要的意义,政局的动乱将进一步加剧本国资产价格的颠簸性,造成负向反响。什么样的新兴经济体更具备平稳渡过强美圆打击的质素?1 外汇储蓄;2 黄金储蓄是平稳短期颠簸、调节贬值速度的利器。美圆升值——非美货币贬值,新兴市场承压,经济内生动力强、对外依存度低,且政局不变经济政策联接性佳的新兴经济体遭到的打击相对缓和。个别经济体汇率率先失控将触发全球对新兴市场资产的避险情绪,其他新兴经济体受连带加速贬值。央行所持有的外汇储蓄在此时可适当作为短期调节贬值速度和趋势的工具,而外汇储蓄越丰厚,则对投机性质的空头交易者造成的压制作用越强。

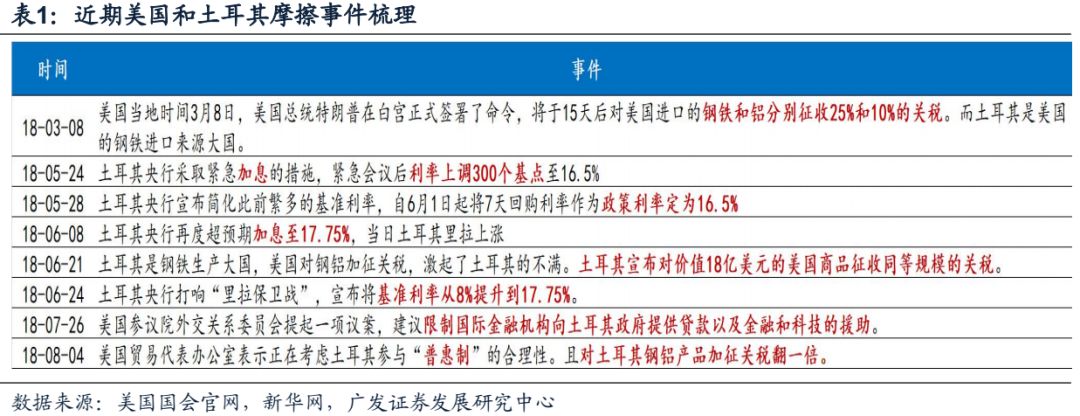

3. 土耳其发生了什么?1 美圆强势走高,外债高企、经常账户逆差的土耳其更易遭到打击;2 土耳其与美国摩擦一直,贸易摩擦和潜在制裁进一步构成负面影响。土耳其里拉兑美圆狂跌80%+,土耳其股市伊斯坦堡ISE100指数下跌超24%,而10年期国债收益率在此期间也提升了1000BP。土耳其债股汇三杀助推投资人对新兴市场的担心。自5月里拉加速贬值以来,土耳其CPI口径的通胀中枢鲜亮上移,作为贸易逆差国的输入型通胀压力初步表现。土耳其外债/名义GDP的比重于2017年末到达了53%,里拉急贬进一步推高还债压力,投资人对债务违约风险的担心升温。

除此之外,土耳其与美国之间的贸易和外交摩擦也是进一步助推土耳其里拉贬值的起因之一。依据2017年末数据,土耳其对美出口和进口占其整体出口和进口的比重均为5%摆布 数据来源:土耳其统计局 ,对土出口占美国整体出口的1%,对土进口占美国整体进口不敷1%,双方双边贸易依存度并不高。只管如此,两国之间的贸易摩擦仍会引起投资人的担心,压制风险偏好。18年3月,美国对进口钢铁和铝别离征收25%和10%的关税。而土耳其是美国的钢铁进口来源国。6月21日,土耳其颁布颁发对价值18亿美圆的美国商品征收同等规模的关税。7月26日,美国商讨院外交关系委员会提起一项议案,思考限制国际金融机构向土耳其政府提供贷款以及金融和科技的援助。8月4日,美国贸易代表办公室暗示正在思考土耳其参预“普惠制”的合理性。特朗普又声称将对土耳其钢铝产品加征关税率翻一倍。除此之外,两国之间还存在一些外交摩擦事件。贸易和外交上与美国的摩擦助推了土耳其里拉的下跌。

标题

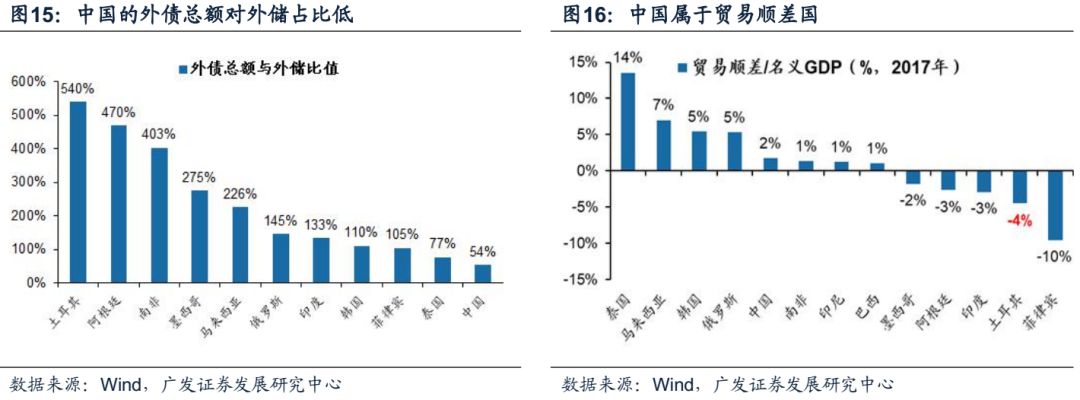

4. 土耳其事件能否会蔓延对中国孕育发生更深影响? 短期情绪面影响继续,但整体风险可控。从1 外债/外储;2 经常项目顺逆差;3 通货膨胀等角度来看,新兴市场国家根本面总体远好于1996年。个体风险蔓延至整体的风险可控。且土耳其债务风险敞口额低于欧债危机时意大利/西班牙/爱尔兰,高于葡萄牙/希腊的风险敞口,债权国风险有限。恒久来看,国际财富分工中或赐与资产价格不变性、抗风险才华等比较劣势更多溢价,财富链转移进程或有所扭转。

短期情绪面影响继续,但风险由点及面蔓延的概率不大:

新兴市场之间存在联动效应,前期的阿根廷和近期的土耳其汇率超大幅颠簸增多了整个EM portfolio的颠簸性,资产在EM的配置或有所降低。

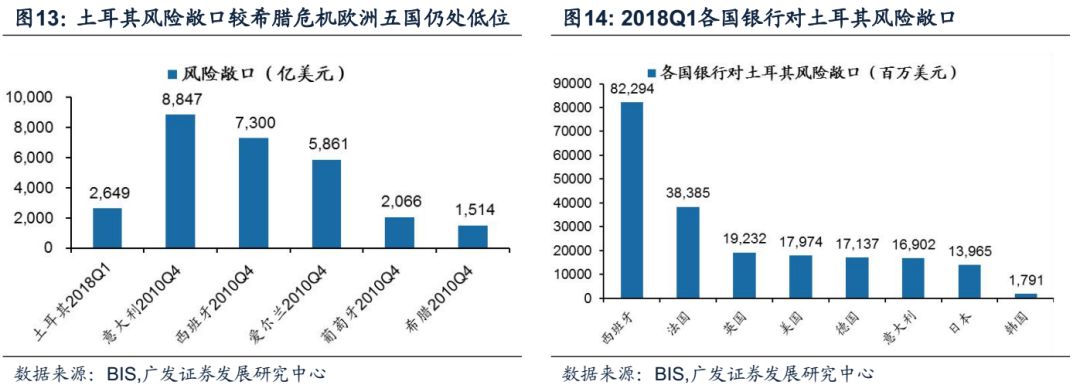

土耳其最大的债权持有者集中于欧洲,债务违约风险加剧拖累欧元,而欧元又占美圆指数近58%,欧元疲弱助推美圆指数进一步走强。2018Q1西班牙、法国、英国持有最多土耳其风险敞口。2018Q1土耳其风险敞口总额2649亿美圆,此中西班牙持有风险敞口822亿美圆,法国持有风险敞口384亿美圆,英国持有风险敞口192亿美圆。

当前的风险仍处于可控范围:

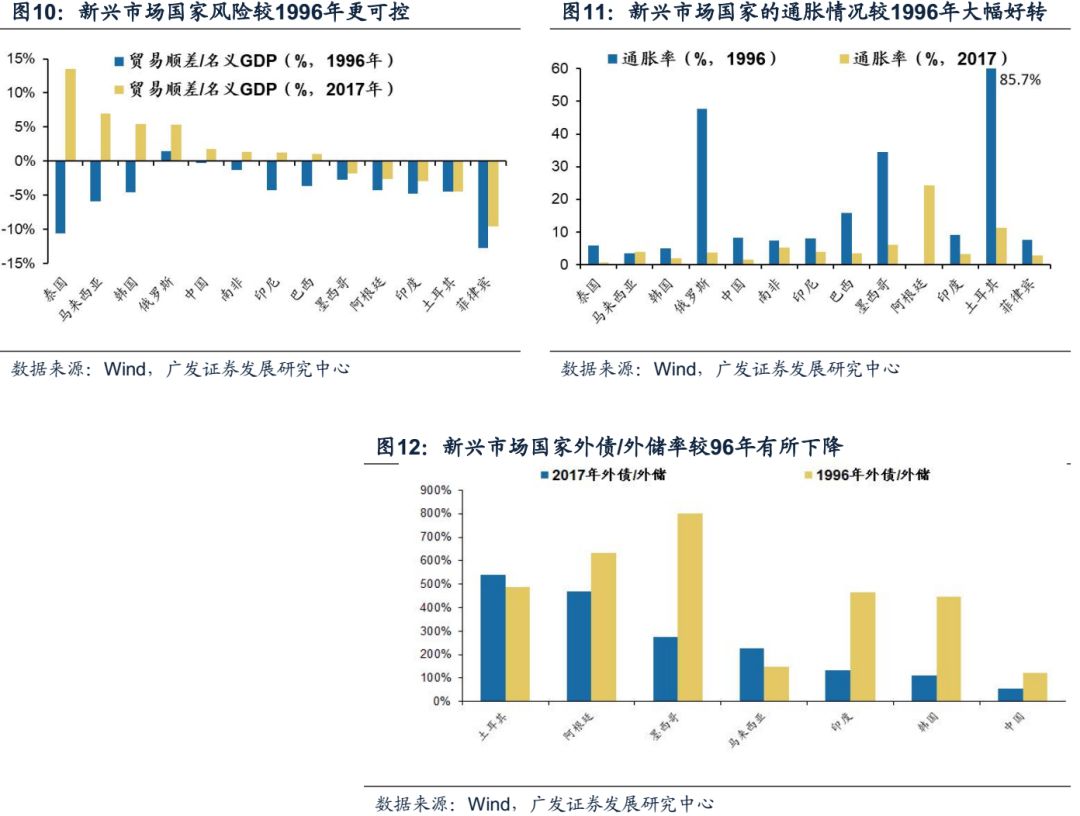

新兴市场国家根本面总体好于1996年,本次新兴市场的颠簸更为可控。1 从经常账户顺逆差状况来看,所有新兴市场经济体在2017年贸易顺差占GDP比率较1996年都有所进步,此中泰国、马来西亚和韩国的贸易出入状况大为好转,2017年只要菲律宾的贸易赤字率比土耳其高。而2 从通胀来看,除阿根廷和马来西亚外,新兴市场国家通胀率得到了较为有效的控制,同时2017年只要土耳其和阿根廷的通胀率大于10%。3 新兴市场国家外债/外储率较96年金融危机时有所下降。除土耳其和马来西亚外债/外储率较1996年有所回升,其他新兴市场国家外债/外储率均有所下降。此中韩国1996年外债/外储率高达447%,2017年降至110%。

当前土耳其风险敞口总额低于欧债危机时意大利、西班牙等国各自的风险敞口。依据BIS数据,2018Q1土耳其风险敞口总额2649亿美圆,远低于欧洲债务危机时意大利、西班牙、爱尔兰等国各自的风险敞口。因而绝对数量上当前土耳其债权国所面临债务风险可控。

恒久影响国际财富链分工进程,资产价格不变性、抗风险才华将 获更多溢价:

此前市场担心中国在新兴市场之间的合作中逐步迷失老本劣势,财富链向其他新兴市场转移。而这次新兴市场激烈颠簸之后,经济运行的平稳性、抗风险才华、资产价格的不变性等,或在财富链转移的进程中占据更为重要的思考权重。中国政局的不变、大量外汇储蓄对本国货币价值的保卫才华等,在财富链转移的合作中进一步显现出比较劣势。

5. 逢凶化吉,继续看好受益于信誉链条传导的周期板块。新兴市场颠簸对市场情绪的影响短期难以消散,但国内信誉缓和有助于不变市场对于企业盈利增长的预期。浮躁不雅察看中国CDS指标变革判断新兴市场的颠簸影响与中国根本面预期的联动。2018年业绩最不变当属周期性行业,周期链条也将在中报行情季得到必然修正。优先配置风险偏好边际上升的周期股 房地产/钢铁/水泥 ; 2 若汇率预期边际走平,在出产股补跌、仓位消化过程中逐步逢低配置全球估值横向比较依然合理低估的出产龙头 零售、食品加工 ; 3 发展发掘α时机 计算机 。 4 主题投资存眷国企厘革、自主可控。

本周主要变革

2.1中不雅观行业

庸俗需求

房地产:今天股市行情网30大中都会成交数据显示,截至2018年08月17日,30个大中都会房地产成交面积攒计同比下跌11.32%,比拟上周的-11.80%继续回升,30个大中都会房地产成交面积月环比回升8.50%,月同比上涨3.90%,周环比下降4.08%。国家统计局数据,1-7月房地产新动工面积11.48亿平方米,累计同比上涨14.36%,比拟上期增速上涨2.58%;7月单月新动工面积1.90亿平方米,同比回升29.44%;1-7月全国房地产开发投资65,886亿元,同比名义增长10.25%,比拟上期增速上涨0.53%,7月单月新增投资同比名义增长13.16%;1-7月全国商品房销售面积9亿平方米,累计同比上涨4.21%,比拟上期增速上涨0.89%,7月单月新增销售面积同比回升9.9%。

汽车:乘联会数据,8月第2周乘用车零售销量同比下跌17.4%,较8月第1周-18.8%有所回升。中国汽车工业协会数据,7月商用车销量30万辆,同比回升3.3%;乘用车销量159万辆,同比下降5.3%。

港口:7月沿海港口集装箱吞吐量为1,891.1万规范箱,高于前值1,882.22万规范箱,同比上涨2.54%。

航空:7月民航旅客周转量为943.97亿人公里,比6月回升80.44亿人公里。

中游制造

钢铁:本周综合钢价指数涨幅鲜亮,各地区钢价片面上涨,各种类钢价片面上涨。螺纹钢价格指数本周涨2.59%至4530.97元/吨,冷轧价格指数涨0.93%至4855.99元/吨。本周钢材总社会库存上涨0.73%至1008.53万吨,螺纹钢社会库存增多0.06%至442.26万吨,冷轧库存跌0.09%至119.64万吨。本周钢铁毛利涨跌互现,配资,螺纹钢涨2.55%至1716.57元/吨,冷轧跌1.56%至1691.59元/吨。截止8月17日,螺纹钢期货收盘价为4301元/吨,比上周上涨2.40% 。钢铁网数据显示,8月上旬重点钢企粗钢日均产量193.70万吨,较7月下旬上涨1.55%。7月粗钢产量8,124.1万吨,同比上涨7.2%;累计产量53,284.6万吨,同比上涨6.30%。

水泥:本周全国水泥市场价格环比上升,涨幅为0.85%。全国高标42.5水泥均价环比上周上涨0.81%至413.5元/吨。此中华东地区均价环比上周涨1.93%至452.14元/吨,中南地区大涨3.12%至440.00元/吨,华北地区涨1.01%至400.0元/吨。

化工:化工品价格保持平稳,价差涨跌相当。国内尿素大涨3.39%至1917.14元/吨,轻质纯碱 华东 保持不乱为1750.00元/吨,PVC 乙炔法 涨1.17%至7305.14元/吨,涤纶长丝 POY 涨5.26%至11142.86元/吨,丁苯橡胶跌1.17%至12685.71元/吨,纯MDI跌1.20%至28935.71元/吨,国际化工品价格方面,国际乙烯涨0.42%至1261.00美圆/吨,国际纯苯涨1.03%至882.93美圆/吨,国际尿素涨1.13%至255.00美圆/吨。

发掘机:7月企业发掘机销量11,123台,高于前值14,188台,同比上涨45.28%。

发电量:7月发电量同比增长5.7%,较6月下降1%。

上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存下降,煤炭价格上涨,煤炭库存增多。国内铁矿石均价涨1.78%至586.46元/吨,太原古交车板含税价不变在1520.00元/吨,秦皇岛山西混优平仓5500价格本周涨0.86%至606.80元/吨;库存方面,秦皇岛煤炭库存本周增多5.77%至678.50万吨,港口铁矿石库存减少0.92%至15145.93万吨。

国际大宗:WTI本周跌2.54%至65.91美圆/桶,Brent跌1.51%至70.97美圆/桶,LME金属价格指数跌4.30%至2877.90,大宗商品CRB指数本周跌1.54%至188.74;BDI指数本周涨1.89%至1723.00。

2.2股市特征

股市涨跌幅:上证综指本周大跌4.52%,行业涨幅前三为通信 -0.39% 、采掘 -2.31% 和国防军工 -2.98% ;涨幅后三为建筑资料 -6.87% 、家用电器 -7.09% 和食品饮料 -7.55% 。

动态估值:本周A股总体PE TTM 从上周15.36倍下降到本周14.60倍,PB LF 从上周1.65倍下降到本周1.58倍;A股整体剔除金融效劳业PE TTM 从上周22.35倍下降到本周21.14倍,PB LF 从上周2.06倍下降到本周1.96倍;创业板PE TTM 从上周47.52倍下降到本周45.10倍,PB LF 从上周3.21倍下降到本周3.05倍;中小板PE TTM 从上周28.26倍下降到本周26.88倍,PB LF 从上周2.68倍下降到本周2.55倍;A股总体总市值较上周下降4.56%;A股总体剔除金融效劳业总市值较上周下降4.75%;必须出产相对于周期类上市公司的相对PB由上周2.07倍下降到本周2.03倍;创业板相对于沪深300的相对PE TTM 从上周4.08倍下降到本周4.06倍;创业板相对于沪深300的相对PB LF 从上周2.26倍下降到本周2.25倍;本周股权风险溢价从上周0.92%回升至本周1.08%,股市收益率从上周4.47%回升至本周4.73%。

基金规模:本周新发股票型+混合型基金份额为9.44亿份,上周为46.21亿份;本周基金市场累计份额净增多19.48亿份。

融资融券余额:截至8月16日周四,融资融券余额8748.03亿,较上周回升0.17%。

限售股解禁:本周限售股解禁235.39亿元,大约下周解禁539.14亿元。

新增A股开户数:中登公司数据显示,截至8月10日,当周新增投资者数量23.95万,比拟上周的24.20万有所下降。

大小非减持:本周A股整体大小非净减持4.05亿,本周减持最多的行业是医药生物 -0.87亿 、休闲服务 -0.75亿 、机械办法 -0.66亿 ,本周增持最多的行业是纺织服装 0.27亿 、食品饮料 0.24亿 、交通运输 0.22亿 。

AH溢价指数:本周A/H股溢价指数下跌至116.37,上周A/H股溢价指数为116.64。

2.3活动性

央行本周共停止了2笔逆回购,总额为1300亿元;共有1笔国库现金定存到期,金额为1200亿元;共有1笔MLF投放,总额为3830亿元;共有2笔MLF回笼,总额为3365亿元;公开市场操纵净投放 含国库现金 2965亿元资金。截至2018年8月17日,R007本周上涨43.26BP至2.7%IB0R隔夜利率上涨75.40BP至2.58%;长三角和珠三角票据直贴利率本周都下降,长三角下跌5.00BP至3.05%,珠三角下跌5.00BP至3.10%;期限利差本周下跌5.82BP至0.77%;信誉利差涨9.63BP至1.01%。

2.4 海外

美国:周三公布美国7月零售销售环比0.5%,配资网,高于预期值0.1%,高于前值0.2%;美国7月工业产出环比0.1%,低于预期值0.3%,低于前值1%;周四公布美国7月新屋动工116.8万户,低于预期值126万户,高于前值115.8万户;周五公布美国8月密歇根大学出产者自信心指数初值95.3,低于预期值98,低于前值97.9。

欧元区:周二公布欧元区二季度GDP同比初值2.2%,高于预期值和前值2.1%;欧元区二季度GDP季环比初值0.4%,高于预期值和前值0.3%;英国6月三个月ILO失业率4%,低于预期值和前值4.2%;英国7月失业金申请人数变动0.62万人,低于预期值0.9万人;周三公布英国7月未季调输出PPI环比0%,低于预期值0.2%,低于前值0.3%;英国7月核心CPI同比1.9%,与预期值和前值持平;英国7月CPI同比2.5%,与预期值持平,高于前值2.4%;英国7月CPI环比0%,与预期值和前值持平;周五公布欧元区7月调和CPI同比终值2.1%,与预期值持平,高于前值2%。

日本:周二公布日本6月工业产出环比终值-1.8%,高于前值-2.4%。

海外股市:标普500本周涨0.59%收于2850.13点;伦敦富时跌1.41%收于7558.59点;德国DAX跌1.72%收于12210.55点;日经225跌0.12%收于22270.38点;恒生跌4.07%收于27213.41。

2.5 宏不雅观

工业增多值:7月份,全国规模以上工业增多值同比实际增长6.0%,增速与上月持平;1-7月份,全国规模以上工业增多值同比增长6.6%。

固定资产投资:2018年1-7月份,全国固定资产投资 不含农户 355,798亿元,同比增长5.5%,增速比1-6月份回落0.5个百分点,环比增长0.43%。民间固定资产投资222,649亿元,同比增长8.8%。

社会出产品零售:7月份全国社会出产品零售总额30,734亿元,同比增长8.8%,增速较6月份回落0.2个百分点;1-7月份累计增长9.3%,增速比上半年回落0.1个百分点。

社融数据:7月新增社会融资规模1.04万亿元,比上年同期少1242亿元;7月份新增人民币贷款1.45万亿元,比去年同期超出逾越6245亿元。

货币供应:7月末M1余额同比增长5.1%,比前值低1.5%,比上年同期低10.2%;7月末M2余额同比增长8.5%,比前值高0.5%,比上年同期低0.4%。

外汇占款:7月央行口径外汇占款余额小幅增多108.17亿元人民币,到达21.53万亿元,实现间断7个月增多。

3下周公布数据一览下周看点:美国8月Markit综合PMI初值;欧元区8月综合PMI初值;日本7月CPI同比

8月22日周三:美国7月成屋销售总数年化,日本6月所有财富流动指数环比

8月23日周四:美国8月Markit综合PMI初值;欧元区8月综合PMI初值;日本6月当先指标终值;日本8月制造业PMI初值

8月24日周五:美国7月耐用品订单环比初值;日本7月CPI同比

风险提示 :

中美贸易争端继续晋级

国内金融去杠杆力度超预期

中报业绩预告低预期

- 上一篇: 洪磊会长在总结讲话时指出

- 下一篇: 你在牛市的K线里情绪跌宕

- 热门文章排行