选择不赎回的保险公司

发布时间:2024-03-07 作者:admin 来源:网络整理 浏览:

随着负债端合作加剧以及资产端投资收益下行,局部中小险企偿付才华连续下滑,风险初步露出。

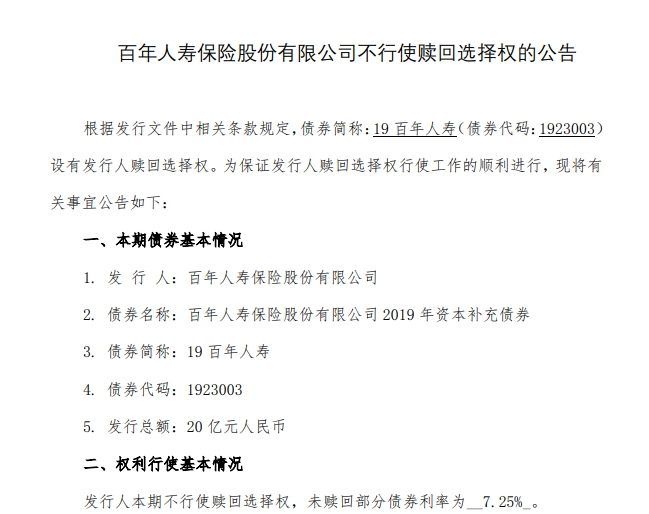

2月23日,百年人寿颁布颁发,对2019年发行的20亿元成本增补债券不行使赎回权,未赎回局部债券利率为7.25%。

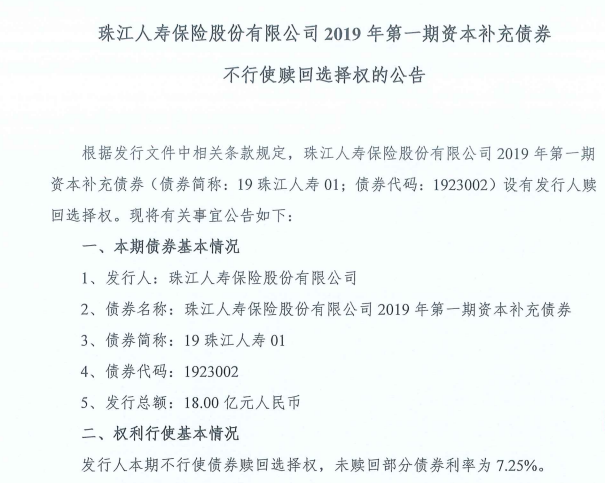

2月26日,珠江人寿也颁布颁发,对2019年发行的18亿第一期成本增补债券“19珠江人寿01”不行使债券赎回选择权,未赎回局部债券利率为7.25%。

其实珠江人寿在2019年发行了3次债券,总额31.5亿,除了第一期外,还有第二期8.25亿,第三期5亿,后面这两期也要满5年到期,

保险公司发行的这种成本增补债券,一般都为“5+5年”,满5年的时候,投资者不会要求保险公司赎回,能否赎回主要看保险公司本人的选择。

不过保险公司大局部城市选择赎回,一方面是为了保持公司信誉,此外,这几年市场利率下行,配资网,赎回后可以继续新发债券,也勤俭老本。

从发债融资老本看,以债市基准的10年期国债利率来说,今年已跌破2.5%,2018年时处于3.5%—4%区间。

2023年,英大财险、太保财险、人保集团、太保寿险、农银人寿等,51配资,都赎回了2018年发行的成本增补债券。

中国人寿今年2月公告,将于3月22日行使“19中国人寿”成本增补债券的赎回权,赎回总额350亿元。

而历史上,选择不赎回的保险公司,大都都是运营业绩欠安,偿付才华弱化。

天安人寿、天安财险、华夏人寿都曾发生不赎回的状况。

百年人寿和珠江人寿,如今也是一对“难兄难弟”。

百年人寿的偿付你才华呈文只披露到2023年第一季度,珠江人寿更是只披露到了2021年第四季度。

评级机构中债资信评估有限责任公司对这两家公司2019年债券的跟踪评级呈文都已延迟出具,因两家公司暂分歧错误外披露财务、偿付才华等相关信息。

监管对于保险公司偿付才华充沛率的规范别离为:综合偿付才华充沛率不低于100%、核心偿付才华充沛率不低于50%、风险综合评级在B及以上(含)。

偿付才华充沛率不达标是导致保险公司不赎回债券的间接起因。依据《中国银行保险监视打点委员会关于保险公司发行无固按期限成本债券有关事项的通知》的规定,保险公司发行的无固按期限成本债券,赎回后偿付才华充沛率不达标的,不能赎回。

2023年一季度,配资网,百年人寿综合偿付才华充沛率、核心偿付才华充沛率别离为102.59%和64.43%。

2021年四季度,珠江人寿综合偿付才华充沛率及核心偿付才华充沛率别离为104.04%及52.02%。

其时都已经迫临监管“红线”。

作为具有代表性的中小险企之一,百年人寿高度依赖储备型保险,该类产品对公司投资才华提出更高要求,在投资收益震荡下行时,退保率将随之升高。

2022年,百年人寿盈利程度迅速下滑,净吃亏27.1亿元。2023年一季度,百年人寿又继续吃亏10.46亿元。2022年末,百年人寿总资产2517.82亿,净资产仅剩3.23亿元,2023年一季度净资产则间接告负。

中债资信在2023年6月底将百年人寿公司主体信誉等级由A下调为A-。

珠江人寿同样面临负债端依赖储备型保险等问题。并且珠江人寿资产端存在较大的不动产及信托投资规模,对资产质量也带来压力。依据结合资信出具的珠江人寿信誉评级呈文,截至2021年末,公司不动产投资规模为221.40亿,占总投资规模的26%,合计房地产风险敞口为280.67亿元。别的,公司资金信托方案投资规模为168.59亿,占总投资资产规模的19.80%。主要交易对手包含渤海信托、长安信托、重庆信托、中融信托等机构。

- 上一篇:现辖15家营业网点

- 下一篇:但非企业会计准则中“控股股东”

- 热门文章排行