就绝大多数投资者而言

发布时间:2022-12-01 作者:admin 来源:网络整理 浏览:

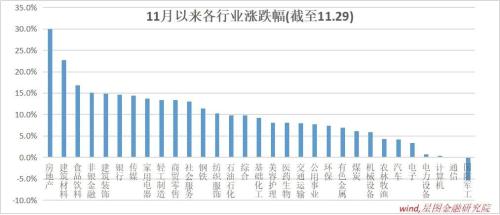

经过10月份的大跌,叠加11月初地产、疫情防控政策边际变革,11月的A股迎来了吃肉行情,简直所有行业都有差异水平上涨。详细来看,地产链、金融等前期跌幅较大的板块涨幅靠前,截至11月29日,房地产、建筑资料、食品饮料、非银金融、建筑装饰等板块涨幅根本在15%以上,位居前五;而赛道股“新半军”及10月反弹较大的信创板块涨幅有限,国防军工、通信、计算机、电力办法和电子位居后五名。

11月以来的这轮行情,主要受地产和疫情政策拐点驱动,但从政策转变到根本面见效必要工夫,在此过程中行情走势注定不会一帆风顺。事实上,11月以来的地产销售和疫情走势均呈现了倒春寒,反过来对成本市场的做多热情孕育发生压制。从行情走势上看,到了下半月,市场向上动力便鲜亮减弱,上证指数初步在3100点附近拉锯,前期领涨的板块也呈现了差异幅度的回调。

这个时候,A股又到关键时刻,市场关于反弹还是反转的不合再起:反转派的投资者,深信大盘震荡向上,将每一次回调视作买入时机;而反弹派投资者,则将回调视作再次探底的先兆,倾向于落袋为安。

回归根本面,决定A股行情走势的几大根本面因素在政策层面均已呈现反转信号,且大盘整体仍处于底部区域,投资者不必纠结左侧右侧,调整便是买入时机。

以地产政策为例,刺激政策层层递进,从信贷撑持,到发债融资,再到股权融资,曾经被关上的门正在被一扇扇打开,直至见到效果。更为关键的是,需求低迷的另一面,是供给侧呈现超调,新动工面积和拿地面积降幅大于销售降幅,为行情再起打开想象空间。

2022年1-10月,我国住宅类房屋新动工面积仅为2018-2021年均值的59%,土地采办面积仅为2018-2021年均值的40%,意味着两年后,新房供给会断崖式萎缩。届时恰逢经济回暖,居民购房自信心上升,新房市场的供需失衡,可能会一次性推升房价,带来行业长效开展机制落地前的回光返照效应,剩下来的地产龙头粗略率能够享受短期涨价红利。一如这两年的煤炭行业,尽管恒久前景受双碳压制,并不影响这两年煤价走高、股价走牛。

再好比疫情防控,自二十条发布以来,各项细化门径和纠偏政策陆续出台,市场自信心鲜亮提升。联结国际相关经历看,随着疫情对经济扰动的下降,各类出产场景会呈现差异水平的上升,局部场景以至会在短期内恢复至疫情前的状态。出产的逐步复苏会动员受损行业从业者收入修复,反过来提升居民整体出产意愿和出产自信心,鞭策经济快捷回暖。

受地产政策密集出台和疫情防控继续优化影响,11月29日A股再次呈现大幅上涨,助力市场情绪继续回暖。固然,短期行情实难预测。退一步说,既便大盘指数短期再次探底,向下的空间也已有限;同时,就绝大大都投资者而言,投资还是要落地为详细行业(含行业ETF和主题基金)和个股,与其纠结于大盘会不会三次探底,倒不如从行业层面停止精选规划。

复盘历史不难发现,行业底部与大盘底部并差异步,既便大盘呈现三次探底的小概率事件,很多行业照常可以靠独立逻辑走出独立行情。

详细来看,建议存眷以下几条逻辑:

经济复苏逻辑。中恒久看,要实现2035年成为中等兴隆国家的目的,经济必需保持适度增长,经济复苏仍是中恒久确定性最强的主线逻辑,稳增长板块的短期调整幅度越大,后续的反弹力度也会越高。在这个意义上,错失稳增长板块,便会错失将来指数级反弹的核心β。

短期来看,12月中央经济工作会议临近,作为一年之内最高级另外经济工作会议,中央经济工作会议一向是判断当前经济形势和次年宏不雅观政策的最权威风向标,能在相当水平上摆布市场预期和短线逻辑。鉴于当前稳增长形势较为严重,稳增长粗略率成为中央经济工作会议的重要着墨点,并在会议召开前连续刺激A股稳增长板块情绪发酵。

在此背景下,银行、地产、建材、家具、家电等地产链相关板块以及餐饮、旅游、酒店、机场、免税等疫情相关板块最合乎经济复苏驱动的窘境反转逻辑,投资时机值得器重。

“开展要安详”逻辑。二十大呈文明确提出要统筹开展和安详,“开展要安详”的暗地里,包含供应链安详、资源/能源安详、农业种业安详、国防军工安详、关键技术可控、信息数据安详等多元内涵,与其相关的计算机、新旧能源、国防军工、通信、高端制造、生物医药等均有望受益,存在中恒久景气空间。

标题就短期催化来看,“开展要安详”作为二十大呈文提及的重要中恒久转型开展标的目的,最好的期货配资网,粗略率会在12月的中央经济工作会议中得到进一步深入和落地,继而再次提振“安详”主题板块行情。尤其是医疗新基建、信创新基建等板块,兼顾短期稳增长和中恒久“开展要安详”,还有望搭上短期稳增长行情的顺风车,值得重点存眷。

全球通胀中枢抬升逻辑。将来几年内,受财富链逆全球化、传统能源成本开支下滑以及地缘辩论风险等因素影响,全球范围内通胀压力难以系统性撤销。通胀环境下,最好的股票配资网,能源、黄金等根底性资源将遭到追捧;地产具有抗通胀属性,也能取得不错收益;包含银行存款在内的现金类理财产品面临贬值压力,股票资产则会呈现构造性分化:估值处于高位且缺乏根本面支撑的各类发展板块将连续遭到压制,能源资源类板块以及能不变孕育发生高股息的金融地产类板块将遭到追捧,有望实现逾额收益。

全球经济衰退逻辑。全球经济衰退已是粗略率事件。据国际货币基金组织(IMF)10月11日发布的《世界经济展望呈文》大约,2022年全球经济将增长3.2%,2023年将进一步放缓至2.7%,较7月预测值下调0.2个百分点,展望愈加颓废。

在此背景下,出口占比较高的板块将来或将连续承压,难以呈现趋势性行情。从2021年数据看,电子办法制造业、文教体育娱乐成品、皮革服装、家具制造等行业对外依存度较高,投资者应连续存眷出口增速放缓对这些板块的影响。

其他恒久逻辑。放眼久远,人口老龄化、独特富有、出产晋级、高端制造国产替代、数字经济、产业打点大时代等恒久趋势将对成本市场投资孕育发生深化影响,对于中恒久投资者而言,可以在市场底部区域提早规划受益板块。如受益于人口老龄化的医药医疗;受益于独特富有的群众品质出产、国货兴起品类;受益于出产晋级的免税、医美、高端白酒;受益于国产替代的半导体、信创;受益于数字经济兴起的人工智能、元宇宙;受益于居民资金入市的券商、产业打点特色明显的银行等。

对恒久投资者来说,市场底部好像一个露天金矿,只有些许努力便可挖到金子,工夫窗口不容错过。

【注:市场有风险,期货配资,投资需慎重。】

- 上一篇: 对于已经涉足私募股权投资的上市公司

- 下一篇:市值达到49.37亿元

- 热门文章排行