符合本办法第二十七条规定条件的

发布时间:2023-03-18 作者:admin 来源:网络整理 浏览:

财联社3月17日讯(记者 周晓雅)衍生品市场监管体系日趋完善,统一标准衍生品市场的规则即将落地。

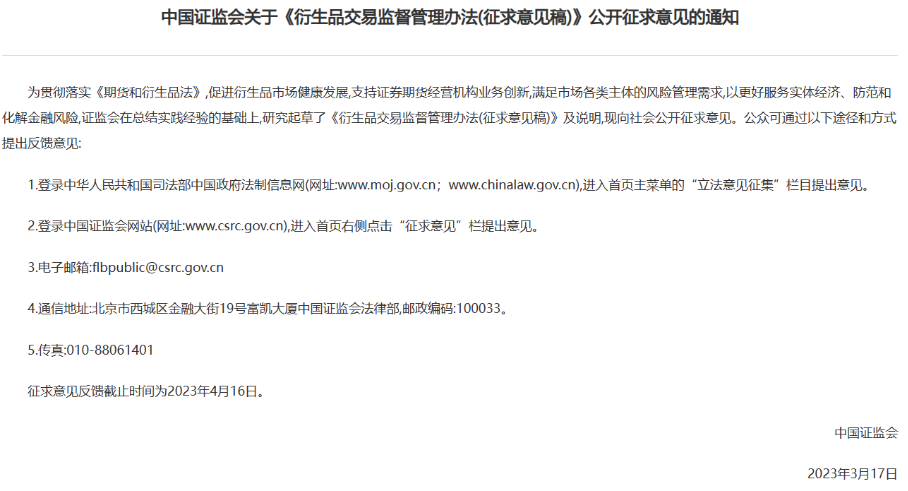

3月17日,证监会官网披露就《衍生品交易监视打点法子(征求意见稿)》(以下简称 法子征求意见稿)公开征求意见。证监会暗示,征求意见反响截止工夫为2023年4月16日,证监会将依据公开征求意见状况,对该法子作进一步批改完善。

该法子征求意见稿草拟的主要思路包含功能监管、统筹监管、严防风险、预留空间等四慷慨面。财联社记者梳理得出以下几大体点,以供读者参考:

一是明确调整范围至证券期货交易场所组织成长的衍生品市场,与证监会监管的证券公司、期货公司及其子公司柜台衍生品市场;

二是从开发步伐、持仓限额、担保金制度、对冲交易等方面,标准衍生品交易,防备交易风险;

三是明确场表里持仓合并要求,增强衍生品市场与证券市场、期货市场的统筹监管;

四是标准衍生品集中结算与非集中结算,防备结算风险;

五是系统梳理8个明确避免交易行为,出力处置惩罚惩罚衍生品滥用问题;

六是标准衍生品运营机构、衍生品市场根底设备等,明确监管和法律责任;

七是关于新老划断安排。分歧乎该法子规定条件的,不得继续成长衍生品交易业务,存量业务到期终止。

不过证监会强调,在严防风险的前提下,为相关制度预留充裕空间,防止“一刀切”对市场构成不当限制,促进衍生品市场安康开展。

对于集中结算、担保金、场内场外持仓合并计算、对冲交易、交易者规范等重要制度,未作绝对要求,而是由衍生操行业协会、交易场所、结算机构等自律组织在恪守该法子规定的根本准则和要求下,依据各自职责,联结理论状况制定详细规则。

仅调整交易所、券商、期货及其子公司等衍生品市场

整体来看,该法子征求意见稿共八章52条,主要包含总则、衍生品交易与结算、避免的交易行为、交易者、衍生品运营机构、衍生品市场根底设备、监视打点与法律责任、附则等内容。

依据已出台的《期货和衍生品法》,衍生品交易定义是期货交易以外的,以调换合约、远期合约和非规范化期权合约及其组合为交易标的的交易。

而对于该法子征求意见稿的适用范围,证监会暗示,联结证监会监管的衍生品市场相对独立、自成一体的特征,该法子仅调整证券期货交易场所组织成长的衍生品市场,以及证监会监管的证券公司、期货公司及其子公司柜台衍生品市场。

尽管银行间衍生品市场、银行业、保险业金融机构组织的柜台衍生品市场等不作为该法子征求意见稿的调整对象,但有两种特殊状况值得存眷。

一是如银行业、保险业金融机构在证监会监管的市场作为交易者停止衍生品或者成长衍生品交易业务;二是经中国证监会批准的境外运营机构在境内处置惩罚衍生品交易业务,或是境外运营机构与境外交易者在境外成长衍生品交易,其对冲交易发生在境内的。合乎这两种状况的,适用该法子征求意见稿的全副或局部规则。

整体来看,证监会依法监管的衍生品交易及相关流动,适用该法子征求意见稿。

可施行持仓限额,六方面标准交易防备风险

衍生品合约的开发步伐在该法子征求意见稿中得以明确。思考到衍生品市场的本性化、灵敏性较高,品种繁多,法子征求意见稿的第七条规定,衍生品合约的开发实行呈文制。

别的,法子征求意见稿第三条称,衍生品交易应当以效劳实体经济为宗旨,以满足交易者风险打点需求为导向。限制开发构造过度复杂的衍生品合约。

对于持仓限额,该法子征求意见稿第九条称,可以依据市场监管的必要,对衍生品交易施行持仓限额制度和大户持仓呈文制度。

进一步来看,51配资,如施行前述规则时,证监会暗示,依照协会、交易所的规定,对衍生品运营机构、交易者间接和直接持有的挂钩同一或者类似资产的衍生品交易的持仓和期货交易的持仓合并计算。不过,处置惩罚套期保值等风险打点流动的,可申请持仓限额豁免。

别的,针对对冲交易,法子征求意见稿第十二条称,证券期货交易场所可以为衍生品运营机构的对冲交易行为提供持仓限额豁免等须要的便当,并对对冲交易行为停止重点监控。

衍生品交易需依照相关协会、交易场所和结算机构的规定实行担保金制度。法子征求意见稿第十条提及,衍生操行业协会、衍生品交易场所和衍生品结算机构制定担保金规则,应当实在防备衍生品交易结算风险,维护市场不变运行。

标题担保金的模式包含现金,国债、股票、基金份额、规范仓单等,和证监会确定的其他模式。至于信誉类衍生品,证监会暗示,可以对其作出出格规定。

两类持仓合并,标准集中结算与非集中结算

除了前述的第九条期货市场与衍生品市场持仓合并计算相关规则,第十四条也明确了股票市场与衍生品市场的持仓合并计算规则。

即在履行信息披露义务或者收购等流动中,将股票持仓和以该股票为标的的衍生品持仓合并计算。不过,证监会也暗示,思考到理论中关于能否持仓合并以及如何持仓合并的状况较为复杂,该法子仅准则性规定持仓合并的要求,详细合并方法依照交易场所、行业协会等相关自律组织的规定执行。

此外,法子征求意见稿的第十三条和第三十三条别离明确集中结算与非集中结算要求。可由衍生品结算机构作为中央对手方停止集中结算的衍生品交易,相关合约由衍生品结算机构向中国证监会呈文后公布,接纳集中结算方式的担保金等相关制度,由衍生品结算机构或者衍生品交易场所确定。

而非集中结算的,衍生品运营机构作为参预方,应当及时停止交易确认,采纳有效的风险缓释门径。同时,证监会可以进步其注书籍钱和净成本要求,衍生操行业协会可以进步担保金规范。

避免欺诈、原形交易、利用市场等交易行为

整体来看,该法子征求意见稿提及,避免通过衍生品交易施行欺诈、原形交易、利用市场、利益输送、躲避监管等违法违规行为。

详细来看,第十六条称,避免通过衍生品交易直接施行《证券法》规定的短线交易行为。第十七条称,避免证券期货原形信息的知情人和不法获取原形信息的人等通过衍生品交易处置惩罚原形交易。

第十八条称,避免通过衍生品交易利用证券市场或者期货市场,以及通过证券交易、期货交易或者商品交易等方式利用衍生品市场两类利用行为。

针对通过衍生品交易躲避股份减持、限售规则,该法子征求意见稿避免该行为,同时避免衍生品运营机构、交易者在明知或者应当知道其交易对手方施行上述行为仍与其达成衍生品交易。

针对上市公司大股东、董监高、限售股东、减持限制股东等,第二十一条称,期货配资,避免通过衍生品交易不法获利或者躲避监管,避免衍生品运营机构与其达成以该上市公司股票为标的的衍生品交易,存量业务应当到期自然了结。上市公司或者新三板公司还被避免违背规定达成以其发行的股票为标的资产的衍生品交易。

新老划断安排清晰

此外,衍生品运营机构、衍生品市场根底设备等在该法子征求意见稿中得以标准。此中,针对衍生品运营机构,明确对其处置惩罚衍生品交易业求施行分级分类打点、机构本身明确内控制度、按期报送呈文;从业人员不得通过衍生品交易施行原形交易等违法行为;机构分歧乎连续性运营规则或者呈现运营风险的,可采纳风险从事门径。

在市场根底设备方面,该法子征求意见稿提及,为增强衍生品市场、期货市场和证券市场的统筹监管,最好的期货配资网,明确信息共享和跨市场监控监测机制。明确期货监控中心和中证报价经证监会同意可成为衍生品交易呈文库。衍生品交易数据保存期限也得以明确。

关于新老划断安排。证监会暗示,在该法子实施前已经证监会同意、证券业协会立案成长衍生品交易相关业务,在法子实施后,合乎本法子第二十七条规定条件的,可以继续成长前述业务,并应当向证监会申请换领运营证券期货业务许诺证。在此根底上,拟成长前述业务之外其他类型衍生品交易业务的,仍应合乎第二十七条规定的条件,并依法获得证监会批准。

分歧乎法子第二十七条规定条件的,不得继续成长衍生品交易业务,存量业务到期终止。

- 热门文章排行