但甜菜糖成本大幅增加

发布时间:2021-11-09 作者:admin 来源:网络整理 浏览:

2021/2022榨季以来,郑糖屡次上演增仓上涨行情,并创出2017年12月以来新高。新榨季国内糖源老本大增,糖价运行中枢粗略率上移,进口糖价格决定郑糖走势,影响郑糖价格的核心变量在于外盘。预测郑糖运行区间在5800—6600元/吨,ICE原糖为18—23美分/磅。

国产糖产量将小幅下降

依据各省(区)糖协传递的估产数据,大约新榨季甘蔗糖产量濒临918万吨,总体持平,甜菜糖大幅减产,由上榨季的153万吨骤降至105万吨;全国总产糖量约1024万吨,略低于预期的1035万吨,同比下降43万吨或4%。甘蔗糖产区种植面积小幅下降,产糖量总体持平。

广西方面,由于间断三个榨季甘蔗收购价定为每吨490元+30元良种补助,且继续施行对脱毒、安康种苗新植蔗补助350元/亩的政策,加之水果价格低迷,农民种植甘蔗意愿有所进步。但因区域种植构造调整、城镇化成立和旱改水政策,挤占局部甘蔗面积,大约新榨季广西甘蔗种植面积根本不变,在1100万亩摆布。大约原料蔗产量持平或略有增减,产糖量濒临上榨季的629万吨。近期广西阴雨天气频繁,导致甘蔗糖分偏低,后期天气情况将影响蔗糖分及最终的产糖量。

云南方面,受干旱、旱田改水田、疫情因素影响,大约新榨季甘蔗种植面积下降18万亩,降至422万亩,但单产进步,大约糖产量濒临上榨季的221万吨,最终产量受疫情及后期气候影响。

广东方面,新榨季甘蔗种植面积为117万亩,同比减少4万亩,甘蔗长势好于上榨季,大约产糖55万吨,濒临上榨季程度。

甜菜糖产区甜菜种植面积大幅下降,产糖量“一夜回到解放前”。内蒙古方面,由于替代作物价格大幅上涨+高补助,甜菜的比价收益低,新榨季甜菜种植面积大幅减少,大约为130万亩,同比下降43.4%,大约产糖50万吨,同比下降39万吨。新疆方面,玉米比价好,农民种植甜菜意愿不高,甜菜种植面积同比下降20%,大约产糖50万吨,同比下降8万吨。

国产糖老本大幅抬升

新榨季国产糖老本增多板上钉钉。新榨季甜菜收购价未有鲜亮变革,但甜菜糖老本大幅增多。一是甜菜产量大降令吨糖老本骤增。新榨季内蒙古仅个别糖厂产量濒临上榨季,绝大局部糖厂产量大幅下降,51配资网,还有糖厂因甜菜数量过少而关停,且新糖厂大都在2017年以后建成,折旧老本高。二是甜菜糖厂消费过程中的能耗以煤炭为主,能源价格飙涨鲜亮增多甜菜糖消费老本,同时辅助资料价格上涨也令甜菜糖消费老本小幅增多。同时,新榨季甘蔗糖差异产区老本也呈现差异水平的上涨。甘蔗价格稳中有升,广东甘蔗收购价由上榨季的450元/吨增至480—490元/吨,广西的抢蔗乱象也将必然水平增多甘蔗到厂老本,且甘蔗糖厂与甜菜糖厂一样,无奈躲避辅助资料价格上涨的风险。因而,北方甜菜糖厂和广东糖厂老本增长最鲜亮,云南糖成为老本最低糖源,差异糖源、产区间的老本劣势变革鲜亮。目前甜菜糖厂已全副开榨,糖报价高,最好的股票配资网,此中内蒙古报价已平水以至升水SR2201合约,甜菜糖厂挺价惜售意愿强烈。广西局部集团新糖预售价贴水SR2201合约100元/吨摆布,实行卖方点价,点价期限为今年12月底之前,报价不低。

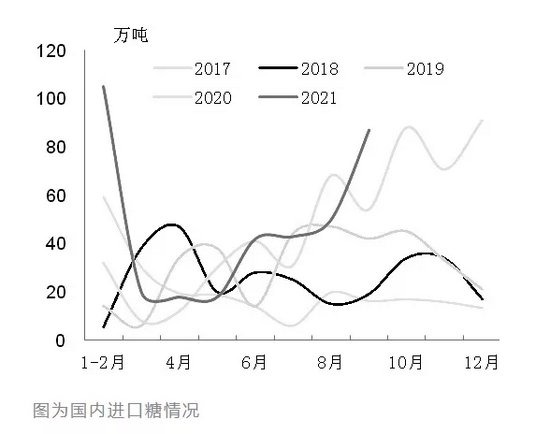

展望新榨季,加工厂迷失老本劣势,配额外进口糖老本自8月中下旬初步连续高于6000元/吨,最高濒临6500元/吨,进口吃亏,加工厂较为被动,10—11月到港量鲜亮回落。当前海运费处于历史高位,巴西、泰国到中国的海运费别离高达68.5美圆/吨、34.5美圆/吨,较去年年底的31美圆/吨、13美圆/吨涨了一倍多,疫情干扰+能源价格预期偏强,海运费回落空间有限,则运费老本难降。

更重要的是,国际糖市仍处于去库存周期。ICE原糖主力合约在18美分/磅存在强支撑,配额外进口老本底线为5800元/吨,若ICE原糖处于预期上沿22.5—23美分/磅,则进口老本为7000—7140元/吨。对整个榨季加权均匀,新榨季进口糖老本将濒临19美分/磅,较上榨季大幅抬升。因而,加工厂前期进口利润兑现后,高价进口的加工糖报价将较为坚硬。

国际糖处于去库存周期

差异机构的全球食糖供求均衡表差别鲜亮,但遍及预期2021/2022榨季继续存在供应缺口。国际糖业组织ISO预测新榨季全球食糖供应缺口为383万吨,较上榨季的145万吨扩充238万吨,库存出产比降至50.91%,同比下降3.05个百分点,为近五个榨季以来新低。最看好后市的是雅韦安糖业,其大约新榨季全球食糖供应短缺600万吨,间断三个榨季存在供应缺口,累计缺口量高达1200万吨。这意味着全球食糖去库存连续推进,后期供应端变革对糖价的影响将愈加间接。

标题南巴西新榨季减产题材已根本炒作完结。截至10月15日,新榨季累计压榨甘蔗4.87亿吨,同比减少9.6%;产糖3035万吨,同比下降12.5%;产糖用蔗比45.62%,同比下降1.17个百分点。已有67家糖厂收榨,大约10月下半月增多83家收榨,10月底收榨进度为57%。截至9月底甘蔗单产为69.6吨/公顷,同比下降15.5%,为近12个榨季以来最低程度,甘蔗收成面积同比增多10.3%,可以推测,10月消费完后,11月已没有太多产量。因而,大约新榨季南巴西产糖量不会凌驾3200万吨,同比减幅650万吨以上,但利好已被市场消化。

另一方面,巴西国家石油公司10月25日颁布颁发将再一次调整燃油价格,向分销商销售的汽油价格将上涨7%以上,自10月26日初步生效。巴西石油公司上一次上调油价为10月9日,上调幅度为7.19%,其时为58天来汽油出厂价的初度调整。即短短17天内,汽油出厂价上调了14%。巴西石油公司上调汽油出厂价间接刺激乙醇价格上涨。自巴西石油公司10月9日第一次上调汽油出厂价至10月25日,乙醇出厂价累计上涨8.16%,报价涨至4370雷亚尔/立方米,折糖价18.89美分/磅,濒临糖价。巴西国家石油公司10月26日第二次上调汽油出厂价7%至11月4日,乙醇出厂价飙升6.2%,报价已高达4640雷亚尔/立方米,折糖价20.22美分/磅,乙醇较糖溢价0.6美分/磅。截至10月15日,南巴西含水乙醇库存为59亿升,较五年均值低9.6%。新榨季还将提早收榨,休榨期更长,乙醇价格易涨难跌,可大约乙醇将恒久溢价糖。后期市场会更多交易产糖用蔗比下降题材,期货配资,中期利多食糖,驱动力度存眷国际油价表示。

印度出口量决定新榨季国际糖价高度。印度新榨季甘蔗面积为543.7万公顷,同比增多3%。印度糖协在新榨季第二次估产中,下修糖估产至3050万吨,较7月的初度估产低50万吨;维持乙醇分流糖量340万吨预期,同比增多130万吨,也即甘蔗增量分流至乙醇,糖的供应压力略有减轻。2020/2021榨季印度糖出口量创历史新高,到达707万吨,同比增多142万吨,令期末库存实现二连降。

值得留心的是,上榨季靓丽的出口数据中,有近70万吨未取得出口补助,这是印度2012/2013榨季以来初度实现无补助出口。依照印度糖供求均衡表,新榨季期初库存830万吨,产量3050万吨,出产量2660万吨,仍可出口600万吨糖,与国际机构预期趋同。

目前印度已签订2021/2022榨季糖出口合约180万吨,出口平价在20美分/磅上方,近期出口趋缓。由于新榨季期初库存同比下降240万吨,产量同比下降68万吨,且蔗价上调导致老本增多,在无补助出口而国际贸易流又必要印度糖增补的预期下,印度糖厂不乐意低价出口糖是市场遍及预期。印度由过去几个榨季主导国际糖价底部转变为新榨季主导国际糖价顶部。

综上所述,新榨季国产糖产量将由1067万吨降至1024万吨,供应缺口近550万吨,必要进口糖源增补,进口节拍将刺激表里价差阶段性修复。新榨季糖源消费老本呈现差异水平上涨,糖价的底部钳制由甜菜糖转向甘蔗糖,顶部由进口糖价格决定。支撑国内糖价上行的关键因素是ICE原糖上行大趋势仍在,巴西乙醇存在潜在上行驱动,印度出口量决定本榨季价格区间上沿。我们预测郑糖运行区间在5800—6600元/吨,ICE原糖为18—23美分/磅。(作者单位:中州期货)

(责任编纂:陈状 )

- 上一篇:并发布告用户书

- 下一篇:并通过金瑞资本在期货市场进行风险对冲

相关推荐

- 热门文章排行