港股私有化浪潮来袭!2020或再创历史新高,国企也扎堆

发布时间:2021-03-10 作者:admin 来源:网络整理 浏览:

据悉私有化要约价格的溢价一般在30-50%,过低的溢价可能会招致小股东反对,进而降低胜利概率,过高的溢价则会加大公司的私有化老本。假如一家公司想私有化退市,所需的资金量有一个很简略的算法,如果公司20亿港元市值,大股东持股75%,畅通盘25%,也就是5亿港元的畅通盘,40%的溢价,那么私有化退市所需资金即7亿港元。融资方式包含股权融资及债权融资,此中跨境债权融资包含内保外贷(收购方在境内以人民币现金或其他资产抵押给商业银行,商业银行出具保函,境外的分行能放出相应的外币贷款,此种方式常用)、内存外贷等。

对于如何选择有意向私有化退市标的,刘涛江暗示,这里面波及到很多维度,条件包含大股东占比要相对较高,股权过于分散会增多私有化难度,其次,大股东或母公司必要实力相对雄厚或者有足够的资金以及足够的还款来源,具备完成私有化的才华,第三,公司维持上市地位的老本偏高,估值偏低,成交不活泼,简直失去融资功能,但质地较好,第四,完成私有化后与大股东或者母公司其他战略目的一致,如优化业务规划,资源整合,从头上市等等。

在私有化退市的过程中,投行中介机构饰演的角色则是提供贷款效劳,境外组织银团,提供和执行私有化退市计划。

阿里赴港上市胜利,让更多中概股摩拳擦掌。与此同时,A股科创板的开闸,也让港股一批公司初步操持私有化退市。

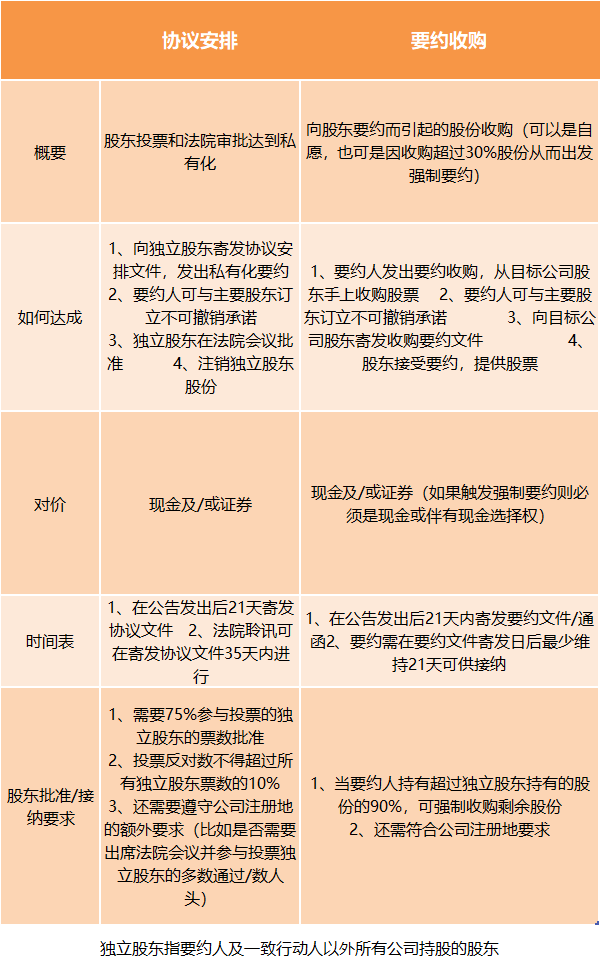

港股上市公司私有化退市主要有两种方式:协议安排和要约收购。

2019年12月16日,海尔电器发布公告称,配资,潜在要约人海尔智家股份有限公司(简称“海尔智家”)正在讨论私有化海尔电器的计划,潜在私有化计划有可能导致公司于香港联交所撤回上市,其价钱方案为证券替换要约,将于联交所主板申请上市发行的H股来支付。而潜在要约人海尔智家为海尔电器控股股东,于上交所上市。

阿里赴港上市胜利,让更多中概股摩拳擦掌。与此同时,A股科创板的开闸,也让港股一批公司初步操持私有化退市。 值得一提的是,证券时报记者在统计去年私有化退市案例中发现,2019年港股私有化退市企业达10家,创历史新高,还有一些企业已经颁布颁发私有化退市计 ...

童韬介绍,在私有化过程中有几个关键点,一是资金安排,二是股东沟通,香港的监管环境对这两方面有严格的限制;三是私有化价格溢价确实定,这主要是商业判断与对市场的掌握。过低的溢价可能会招致小股东反对,过高的溢价则会加大公司的私有化老本,历史交易通常溢价30%-50%。

至于港股上市公司私有化后能否会从头选择上市地,童韬暗示,“看公司详细状况,有的私有化退市后就不再上市了,但大局部会选择从头上市,主要还是回A股,因为选择美股的意义不大,美股和港股估值体系相似。”

文章来源:搜狐网华泰国际投资银行部董事、并购专家童韬向记者暗示,港股市场约莫80%的资金集中在20%的优异股上,这意味着很大一局部十分好的公司股份畅通量很低,很多公司实际上已经失去了融资功能,生存港股上市地位效益并不鲜亮,这是港股公司私有化退市的主因之一。另一方面,港股估值遍及不如A股,有一些企业从港股私有化退市之后会择机重回A股。科创板开闸也给一些拟退市的企业提供了从头上市的契机,估值一下子涨好几倍。好比华熙生物科技2017年从香港联交所退市,去年11月重回A股科创板,港股私有化的时候这家公司市值是60.7亿港元,目前华熙生物科技在A股的总市值408亿元人民币,增多逾6倍。

私有化主要方式:要约收购、协议安排

“目前我们正在与多家公司讨论潜在的私有化退市计划。去年发生的交易以国企居多,其实很多民营企业也有这局部需求,而海外资金是必要攻陷的难题之一。除了境表里一体化的投行参谋效劳外,我们能够提供资金安排,间接为客户提供融资,或协助客户安排境外融资,完成私有化退市交易。香港市场中有很多质地比较好的公司,由于投资者的偏好问题导致公司实际价值并没有得到释放,我们也正在发掘这样的潜在客户。”童韬暗示。

刘涛江向记者走漏,“从目前的市场环境以及我们手上接到的正在操持私有化退市的上市公司数量来看,大约2020年只会多不会少。众所周知,公司私有化退市也并不是一件易事,牵扯到方方面面的协调,必要很大的资金量,我们不停在大力规划私有化退市这块业务。”

华泰国际投资银行部董事、签字保荐人刘涛江向证券时报记者暗示,“就目前的市场环境以及我们手上接到的案子和询问私有化退市的公司来看,今年私有化退市的公司应该比去年更多,就统计数据来看至少有12家中国企业在2019年发布了从香港联交所私有化退市的方案,比2018年增多约20%,大约今年只会多不会少。”

Wind数据显示,2019年港股私有化完成退市的就有10家企业,创历史新高;2018年私有化退市的只要3家,2017年有8家,2016年9家。

刘涛江向记者暗示,目前港股私有化退市已成趋势,至少有12家中国企业在2019年发布了从香港联交所私有化退市的方案,从统计的数据来看,这12家上市公司无论是已经完成私有化还是方案私有化的,全都是中国企业,此中还有7家是国有企业。

中金公司研报指出,股票活动性低,股票配资网,估值与股价低迷是众多公司选择私有化的动因之一,长工夫的股价会克制上市公司在成本市场的融资才华。

国企扎推私有化退市

投行积极规划私有化业务

对于越来越多企业参与私有化大潮能否会对港股构成影响,刘涛江认为,有进有出很正常,终究香港成本市场是一个很开放的市场,只是大股东本人的选择罢了,香港依然是一个极具吸引力的成本市场,从每年IPO数量来看这里仍然是全球最具合作力的交易场所之一。

记者采访多方投行人士理解到,因为港股低估值,活动性低,有意愿选择私有化退市的公司比拟往年要多,目前香港不少投行都在大力规划这块业务。截至2019年12月底,恒生指数全年涨幅为2.25%,表示简直全球倒数,2019年以来创业板则累计上涨43.79%,上证综指全年上涨22.3%,纳斯达克指数全年上涨35.23%,道琼斯工业指数全年上涨22.34%,标普500全年上涨28.88%,配资网,英国、法国、德国、日本等主要估值涨幅也都远超恒指。目前恒指市盈率10.1倍,市净率1.07倍,仍属全球“估值凹地”。

值得一提的是,证券时报记者在统计去年私有化退市案例中发现,2019年港股私有化退市企业达10家,创历史新高,还有一些企业已经颁布颁发私有化退市方案,此中不少还是国有企业。

这里可以把港股上市公司分为两大类:1、H股公司,私有化一般接纳要约收购,因H股公司注册地在内地,香港法院不能以法院会议的方式认定其投票成果,要约方必需收购凌驾90%的独立股东持有的股份威力胜利,没有“挤出效应”条款(即大都股东同意股票卖出的时候,少数股东必需也同意卖出),总体难度大。

“港股的冰山现象比较重大,就是个股成交断层重大,2000多只个股有活泼交易的可能也就长短常之一,剩下的都沉在冰山下面。但这里面其实有很多是质地比较好的公司,从这个角度来看,私有化这块业务市场空间还是很大的。”刘涛江暗示。

2、红筹方式上市公司(注册地在境外离岸地,如开曼、百慕大等,香港、美国等挂牌上市,经营资产和业务在中国境内),两种私有化方式都可以,大都接纳协议安排的方式,协议安排的私有化过程中,只需插手股东大会的独立股东75%投票通过,反对的股东不凌驾全副独立股东总额的10%就可以完成私有化。要约方在私有化过程中无需增持股票造成额外价钱,但协议安排私有化失败后12个月内要约人不能再次提出私有化计划。

- 上一篇:只是给销售灌输话术

- 下一篇:证监会发布网络直播平台不法荐股风险警示

- 热门文章排行