三峡银行资本饥渴谋上市 去年超3成新增贷款流入房地产和建筑业

发布时间:2021-01-14 作者:admin 来源:网络整理 浏览:

日前,三峡银行向证监会提交IPO材料并获接收,其拟在A股首次公开发行不超过18.58亿股。截至2019年底,该行总资产约2084亿,总贷款为853亿,去年新增贷款余额206亿,其中超3成新增贷款流入了房地产及建筑业相关行业。 日前,三峡银行向证监会提交《首次公开发 ...

日前,三峡银行向证监会提交IPO材料并获接收,其拟在A股首次公开发行不超过18.58亿股。截至2019年底,该行总资产约2084亿,总贷款为853亿,去年新增贷款余额206亿,其中超3成新增贷款流入了房地产及建筑业相关行业。

日前,三峡银行向证监会提交《首次公开发行股票并上市》材料并获接收。在此之前的6月17日,重庆银保监局也发布批复称,原则同意三峡银行在A股首次公开发行不超过18.58亿股,所募集资金扣除发行费用后,将全部用于补充三峡银行核心一级资本。

三峡银行2019年年报显示,该行资本充足率13.34%,一级资本充足率和核心一级资本充足率均为9.84%。

据联合资信披露的2019年三峡银行评级报告显示,近年来,该行持续通过股东配股、发行二级资本债券的方式补充资本,但业务发展对资本消耗较大,核心资本仍面临一定补充压力。

今年以来,银行IPO异常冷清,相比去年至今颗粒无收,目前仍有19家银行处在IPO排队中。而三峡银行能否在年内顺利上市尚未可知,不过,从年报中可以发现,该行贷款的行业集中度较高,去年其房地产业及相关行业的贷款在总贷款中的占比超过20%。此外该行在资产质量方面也不容乐观。

去年超3成新增贷款流入房地产及相关行业

三峡银行2019年年报显示,截至2019年底,该行总资产约2084亿,总贷款为853亿,较2018年末增长近32%,其中个人贷款307亿,对公贷款546亿。

值得注意的是,对公贷款中,该行涉及房地产相关行业的贷款近年来呈现上升趋势。

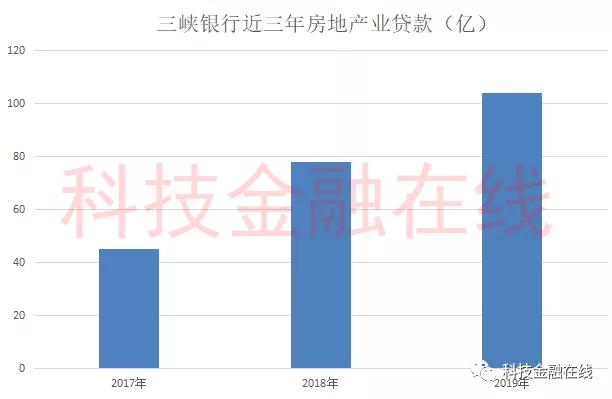

数据显示,2017年,该行房地产业贷款仅为45亿,至2019年,这一数字已增长至104亿,两年增长了131%。

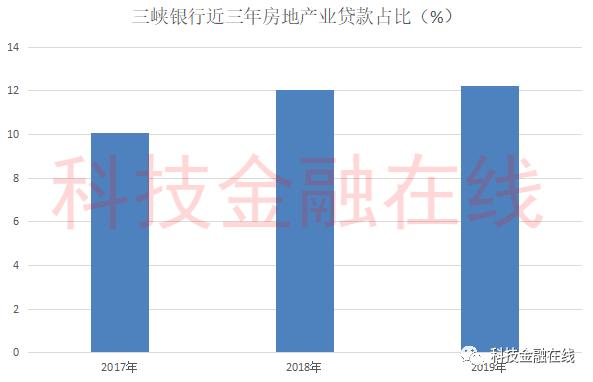

从占比方面来看,房地产贷款在总贷款中的占比也在逐年上升。在2017年,该行房地产贷款的占比为10.06%,至2019年,这一占比增长至12.22%,上升了2.16个百分点。

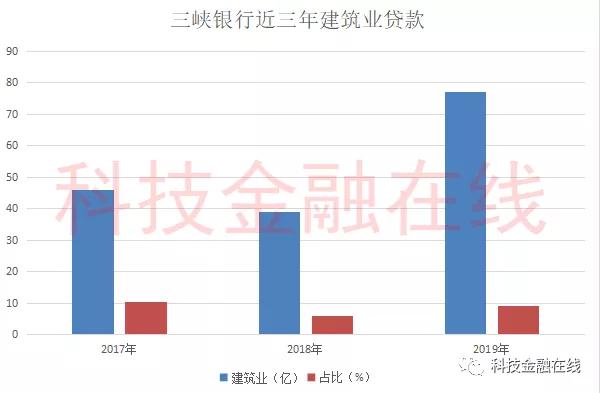

再来看与房地产行业相关的建筑业,2019年,该行建筑业的贷款为77亿,较2018年末的39亿增长了97%。在总贷款中的占比也从2018年的5.97%升至9.07%,上升了3.1个百分点。

整体来看,2019年,三峡银行房地产业贷款与建筑业贷款合计达181亿,在该行对公贷款中的占比超过33%。在2017年,这一占比为28.6%。

另外,从新增贷款投向的角度来看,2019年该行新增贷款206亿,其中流入房地产、建筑业的新增贷款规模约64亿,占比超过31%。

有业内人士表示,该行房地产相关产业的资金投入规模较大,由于此类贷款资金的监管力度日益趋严,且房地产业容易受政府宏观调控政策的影响,由此带来的相关风险值得关注。

业绩发展和资产质量存隐忧

在三峡银行谋求IPO之际,其业绩自然成为市场关注的焦点。值得注意的是,该行在2019年年报中披露的三年主要数据和2018年年报中披露的三年主要数据有些出入。尤其是净利润和资本充足率的数据。

如果按2019年年报中披露的数据来看,其近三年来的营收呈现逐年增长趋势,2017-2019年,该行营收分别为36.4亿、37.8亿、44.9亿;净利润则先下降后上升,2017-2019年,净利润分别为16.5亿、12.8亿、16.1亿。

如果按2018年年报中披露的数据来看,该行2016-2018年,营收和净利润均呈现逐年下滑趋势。2016-2018年,营收分别为42.7亿、39.2亿、37.8亿;净利润分别为19.9亿、18.1亿、12.8亿。

可以看出,两份年报中,2017年的营收和净利润数据前后不一致。不过,不管以哪份年报中的数据为准,三峡银行的业绩情况似乎并不稳定。

此外,从资本充足率的数据来看,两份年报中披露的同样存在出入。

2019年年报中,该行近三年资本充足率的三项指标均呈现逐年上升趋势。但在2018年年报中,除资本充足率外,其核心一级资本充足率和一级资本充足率均呈现逐年下降趋势。

除了以上数据的不一致,在资产质量方面,三峡银行亦存在隐忧。财报显示,该行去年呈现“不良双升”趋势,且贷款损失准备金也同比增长。

2019年末,该行不良贷款余额11.18亿,较年初上涨33%,不良贷款率也略微抬头至1.31%。同时,在2018年,该行不良贷款的增幅也在30%以上。

在贷款损失准备方面,该行贷款损失准备金也由2018年的13.72亿上升至2019年的18.97亿元,涨幅达到38%。

不过,三峡银行的潜在风险还未完全释放。从贷款五级分类情况来看,2019年该行关注类贷款规模涨幅最大,由22.97亿元上升至42.46亿元,同比增长85%。在总贷款中的比例也创三年来新高。

上市后大股东重庆信托或将受益

资料显示,三峡银行前身是万州商业银行,由重庆当地10家城市信用社、3家农村信用社联合多家企业法人出资设立。2008年2月,银监会正式批准万州商业银行成功重组更名为三峡银行。

股权比例方面,重庆信托持股29%为三峡银行第一大股东。目前,业内有部分信托公司凭借对银行的投资获取丰厚的固有业务投资收益,如2019年江苏银行为其第一大股东——江苏信托贡献的投资收益达8.2亿。

对此,有业内人士认为,信托行业正在处于加速转型阶段,而固有业务将有助于信托公司平滑信托业务转型带来的业绩波动。

目前,三峡银行第一大股东重庆信托处于信托行业第一梯队,若三峡银行顺利上市,业内则认为将对重庆信托的业务产生助推作用。

事实上,早在2016年,重庆三峡银行即宣布拟IPO上市,但转眼间三年时间过去,三峡银行却仍在排队。

目前,A股正在排队IPO的银行已经达19家,大多为中小银行。有分析人士表示,今年在疫情和支持实体经济的背景下,上市审核的重心会更加倾向于科创企业、制造业企业的上市。目前银行业整体估值水平处于历史低位,而已上市银行又遭大面积破净,这也或许是监管层审慎推进中小银行IPO审核的原因。

- 上一篇:三大运营商被要求降低对中国广电、中信的结算费用

- 下一篇:易车网私有化的扑朔迷离

- 热门文章排行