(数据来源:Wind

发布时间:2023-01-27 作者:admin 来源:网络整理 浏览:

FOF通过专业选基,二次分散风险,力控颠簸。凭仗其较低的颠簸与回撤,稳中求进,力争为投资者提供更优的持有体验。

数据显示,2022年有统计数据的235只FOF算术均匀收益率为-10.59%,同期沪深300指数收益率为-21.63%,同期主动权益类基金的算术均匀收益率约为-20%,公募FOF整体吃亏较低。

自首只FOF诞生已超5年,公募FOF在持仓方面出现了哪些特点?交易调仓行为是否为组合奉献关键性收益?从集中度看,作为“专业买手”的FOF基金经理选基审美共性较高,整体换手率低且差异产品之间差别较小,且领有正向交易才华的基金经理寥寥无几,交易为组合奉献的收益十分有限,大局部仅在正负2%。

FOF审美趋同

从2017年首只公募FOF诞生,截至2022年三季末,全市场FOF总规模达1942亿元。

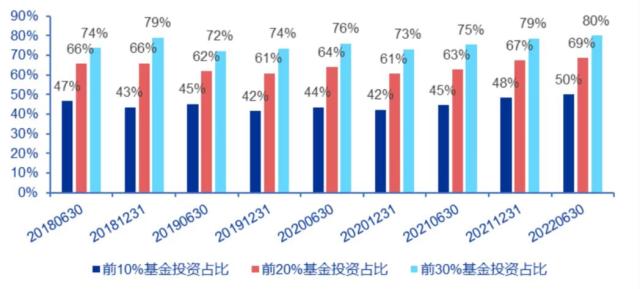

申万宏源(行情000166,诊股)钻研所统计发现,自2018年以来公募FOF行业凌驾40%的资金集中于10%的产品上,凌驾60%的资金集中于20%的产品上,凌驾70%的资金集中于30%的产品,2022年上半年,FOF集中度更高,约50%的资金集中投资10%的基金产品。

(数据来源:Wind,申万宏源钻研,数据截至2022/6/30)

与主动权益基金比拟,公募FOF属于不频繁交易的产品类型,大局部主动权益产品的换手率在2倍以上,而目前FOF产品的换手率集中在50%高下,期货配资网,80%的产品换手率小于1倍,产品之间换手率差别较小。

无论是主动权益类子基金还是固收+类子基金,FOF都出现出鲜亮跟随市场格调动态调整持仓的特征。

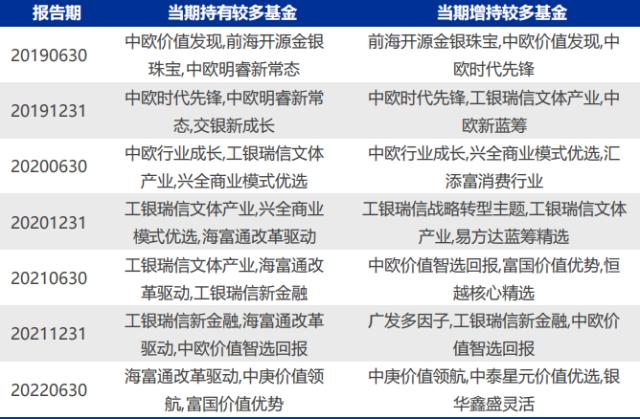

详细来看,2019年-2020年持有基金以发展格调为主,大多为大盘白马基金经理,2021年下半年以来加仓价值格调基金更多,2022年半中持有最多的三只基金别离为海富通厘革驱动、中庚价值领航、富国价值劣势,增持较多的基金为中庚价值领航、中泰星元价值优选、银华鑫盛灵敏。

(数据来源:Wind,申万宏源钻研,数据截至2022/6/30)

从固收+类子基金的调仓看,2021年下半年以来持有投资格调偏稳健的固收+较多,2022年半年报中持有最多的三只基金别离为城景颐双利、易方达稳健收益、易方达加强回报,增持较多的基金为易方达加强回报、富国稳健加强、中银稳健添利。

上下换手率FOF基金经理比照

申万宏源统计,与主动权益基金比拟,公募FOF属于不频繁交易的产品类型,大局部主动权益产品的换手率在2倍以上,而目前FOF产品的换手率集中在50%高下,80%的产品换手率小于1倍,产品之间换手率差别较小。

值得一提的是,换手率较高的公募FOF基金经理主要领有量化背景、或者具有打点股债底层资产经历的基金经理。

华夏基金李晓易代表产品的换手率相对较高,与其偏量化的投资理念有关。华夏聚惠稳健目的基金2022年9月才由卢少强接收,在此之前是李晓易、苏瑛、郑铮三位独特打点,此中李晓易在管的其他FOF产品也延续了高换手率的格调,51配资,好比华夏养老2050五年、华夏稳健养老一年等。李晓易的投资方法可以总结为三点,一是器重自上而下的剖析,二是在投资中充裕阐扬其量化专长,三是时常回忆模型和计谋,一直完善其投资框架。在交易层面,会按期通过量化模型检测行业逻辑能否发生变革,发生变革则会适时调仓。

诺德基金FOF投资总监郑源同样属于换手率较高的基金经理,郑源是量化钻研身世,接纳量化逻辑做FOF 投资。首先,自上而下追踪宏不雅观周期做大类资产轮动,考查每类资产和经济之间的相关性,停止宏不雅观择时。确定了细分 Beta 之后,从业绩剖析、格调剖析和才华剖析三个角度出发筛选基金经理,在产品端的换手率主要由两方面驱动,即调研驱动和模型驱动,选基时也并不避讳高换手率基金经理。

而换手率较低的公募 FOF 基金经理以保险背景身世较多,重仓期遍及较长,简直不做择时和轮动。

标题以民生加银于善辉为例,他领有三条理的 FOF 投资框架,首先从宏不雅观角度对大类资产配置停止打点,以将来可能回撤的程度作为投资约束,决定股票和债券的配置比例,再从中不雅观角度分配权益和固收的细分资产取得 Alpha,最终在微不雅观角度上在既定标的目的被选择格调不变且具有连续获取 Alpha 才华的基金经理,以上特点反映在所管产品恒久换手率较低,代表产品民生加银卓越配置2022年上半年换手率仅为1.21%,多只重仓基金自创立以来不停持有至今。

还有招商基金章鸽武,他曾经打点社保、企业年金以及养老金产品。他在打点FOF上的投资框架可分为三方面,大类资产配置、行业选择、底层资产筛选,在底层资产的筛选上会阐扬团队投资身世的劣势,拿出一局部仓位间接配置股票或者债券,而不是全副都买基金。以代表产品招商和悦稳健养老一年为例,自创立以来重仓投资招商基金自家的固收类基金,股票配资,好比招商双债加强、招商放心收益、招商信誉添利等,2022 年上半年基金换手率仅 5.57%,不过章鸽武会间接投资于股票,恒久保持 10%-15%的权益仓位,在股票端保持了必然的换手率。

保险资管身世的兴证全球基金林国怀,代表产品重仓基金变动较小且投资范围不大,该交易特点与林国怀基金再均衡周期偏长、少做择时、格调轮动仓皇做的投资理念相吻合。

(低换手率FOF基金经理,数据来源:Wind,申万宏源钻研,统计区间:2020/1/1-2022/6/30)

与其他基金类似,FOF 同样面临大规模的交易限制。详细而言,当基金规模凌驾25亿之后,换手率迅速下降,交易收益也逐渐趋近于0,而一些偏好换手的产品的确也以3亿元以内的小规模FOF为主。

申万宏源钻研所建议,FOF的换手率不宜过高,但必定也不能接纳买入持有计谋,更多是接纳格调轮动仓皇做、权重优化有梯度的计谋。

申万宏源相关钻研员暗示,FOF基金经理可以制定更为系统化的基金卖出计谋,近两年基金整体都出现出业绩杰出——市场存眷度较高——投资者申购下规模快捷扩张——基金Alpha 下滑的特征,出格是对于新锐基金而言,买小不买大、买早不买晚的特征更鲜亮,因为投资格调的不不变性,或者规模快捷增长下的不适应性,城市必然水平导致买入之后所拿到的收益与该基金之前的收益差距较大。建议FOF基金经理接纳归 0计谋,若持仓中的基金放在当前不会去再主动买入,便可以思考卖出,卖出计谋更及时的FOF并不是追求的进攻性,更多劣势是能在震荡或者下跌市场守住前期取得的收益。

别的,对于规模过大或者投资才华发生下滑的基金,需寻找格调或计谋类似的基金停止替代;对基金的持仓依照持有周期停止分类,尽量平衡散布在短期、中期以及恒久的持仓周期中,一方面有恒久持仓担保组合格调的不变性,以及表现基金钻研的自信度,另一方面有短期持仓也能表白在随着市场做动态调整。

FOF组合的持仓不应过于集中,一方面FOF肩负着处置惩罚惩罚基金赚钱基民不赚钱的使命,业绩可连续、颠簸回撤更小的 FOF 应该更受投资者欢迎,集中度过高的FOF 锐度过高,对投资者而言体验度欠好,另一方面相对平衡分散的持仓,更能够为组合调整权重留下空间,不用做大开大合的调整,勤俭调仓老本。

相关推荐

- 热门文章排行