波司登离加拿大鹅有多远:羽绒服一年提价30%,七成门店位处三线

发布时间:2020-12-29 作者:admin 来源:网络整理 浏览:

编者按: 企业从未像今天这样被关注,也从未像今天这样成为社会的中流砥柱。而当下,商业模式从未如此错综复杂,也从未如此孕育生机。 新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和 ...

编者按:企业从未像今天这样被关注,也从未像今天这样成为社会的中流砥柱。而当下,商业模式从未如此错综复杂,也从未如此孕育生机。

新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和盈利能力,还必须有着积极的价值观,能够改善人的生产生活环境,能够促进社会文明进步,能够扎根过去和现在,指向我们共同憧憬的未来。

记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

为此,搜狐财经以专业的财务分析,对国内大型企业做一次全面的审视,亦将以独特的媒体视角,挖掘企业的核心价值。

搜狐财经将以每周两篇的频率,独家发布企业报告,并以此系列报告建立企业数据库,汇聚成搜狐财经中国价值公司100系列,筛选出有独特价值的企业。

本文为“中国价值公司100”系列报道第二十四篇。

【价值评析】

寒冬来袭,波司登与加拿大鹅之争重回公众视野,43岁的波司登再次站到台前。2015-2018年,波司登营收从57.87亿元上升至103.83亿元,归母净利润由2.81亿元增加至9.81亿元,三年复合增长率分别达到21.51%、51.7%。

相比加拿大鹅不尽人意的业绩,波司登2018年至今年上半年均保持稳定增势。2019/20上半财年,波司登收入同比增加28.8%至44.36亿;归母净利润3.43亿,同比增加36.4%。

波司登的复苏主要缘于战略归位,一是聚焦羽绒服主航道,二是重塑品牌形象。盲目多元化被视为波司登发展失速的关键原因,因而2018年一年时间里,波司登多元化服装业务减少86.3%,其占集团总收入比重降至1.5%。此后,波司登开始着力于羽绒服品牌、设计和渠道全方位升级优化。

目前,波司登销售仍以线下渠道为主。截至2019年9月30日,波司登羽绒服业务终端门店数量为5161家。加拿大鹅则主要通过线上电商渠道销售,全球实体零售店仅有21家。

值得一提的是,“波司登,畅销全球72国”的广告语耳熟能详,财报却显示波司登零售门店均在国内。而加拿大鹅在加拿大本地的销售收入仅占不到4成。

从赚钱能力来看,波司登毛利率比加拿大鹅少将近10个百分点。加拿大鹅高毛利率的主要原因在于相对低的成本,尤其是租金成本,以及其1000美元左右的超高定价。2018年,波司登羽绒服平均提价20%-30%,波司登主品牌价格带由1000元以下提升至1300-1500元,未来仍有相当可观的提价空间。

提价是波司登未来发展的有效手段,其最终仍落在波司登品牌持续升级、创新设计、科技赋能、提升品质上,如何洗去品牌“土味”,提升品牌价值让品牌焕新是波司登当务之急。

社会责任方面,自2007年上市以来,波司登累计支付股利82.41亿元,股利支付率总体维持在50%以上。2016年以来,波司登已推行三期股权激励计划。

综合各项指标,波司登整体价值评分为3颗星。

近日,波司登发布公告称,公司董事会正式决议行使股份购回授权于公开市场对公司股份进行回购。本次回购股份数目将不超过2019年8月26日已发行股份总数10%。消息公布后,12月23日,波司登股价一路走高,收涨于3.16港元,涨幅达8.22%,总市值约342.82亿港元。

2018年严冬,当一只鹅席卷国内之时,被视为时尚绝缘体、“中老年品牌”的波司登重新进入公众视野。

2018年正是波司登的转型年。这一年,波司登放弃多元化布局,多元业务规模收缩幅度达86.32%,重新聚焦羽绒服主品牌,价格全面上探至千元级别。

2019年,波司登更上一步,比肩加拿大鹅,推出价格达11800元的羽绒服单品“登峰系列”,摸高国产羽绒服价值上限。43岁的波司登正试图以全新的姿态出现在公众面前。

盲目多元化致发展失速,羽绒服主业降幅超30%

波司登的复苏主要缘于战略归位,一是聚焦羽绒服主航道,二是重塑品牌形象。

2012年曾是波司登自2007年上市以来的顶峰。这一年,波司登羽绒服销量增长9.6%,公司一年营收93.25亿,获利12.72亿。彼时,波司登羽绒服国内市占率稳定在35%-40%间,为国内羽绒服第一品牌,正向国际化、四季化、多品牌之路全面发起攻势。

然而,国际快时尚品牌冲击、连年暖冬等利空因素接踵而至,加之老牌鞋服企业的通病—早期跑马圈地式扩张致门店泛滥、库存积压,波司登迎来三年下坡路,2015年至最低谷,营收下滑至57.87亿,净利润仅为3.38亿,为三年前的1/4。

盲目多元化被视为波司登发展失速的关键原因。波司登主要业务由羽绒服、贴牌加工管理和非羽绒服服装三块构成。羽绒服系列旗下涵盖波司登、雪中飞、冰洁等品牌,非羽绒服系列由仅有男装,延伸至女装、童装、居家等全覆盖。

2009/10财年(2009年4月1日至2010年3月31日)波司登羽绒服业务收入占比约81.7%,2011/12财年已降至73.1%;非羽绒服业务收入规模则由4.02亿扩大至13.47亿,比重相应由7%提升至16.1%,两年间非羽绒收入增速分别达到46.5%、128.6%。

高增速仅维持两年,2012年波司登非羽绒服业务收入下滑5.3%,此后增长几乎停滞,甚而2014-2015年连续两年业绩下滑20%左右,非羽绒服业务陷入僵局。由于精力和资源分散,作为主力的羽绒服业务也连年失守。2013-2015年期间,波司登羽绒服收入最大降幅超30%。

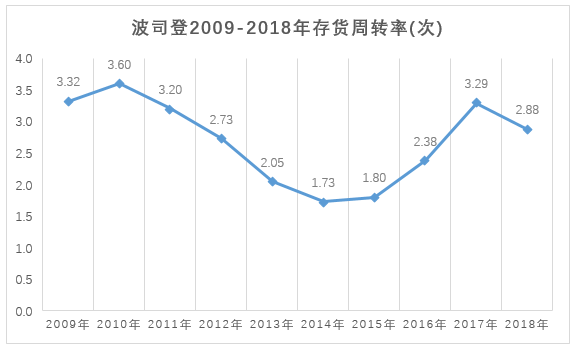

经历两年艰难的清库存,波司登存货情况逐渐好转,2016/17财年波司登存货规模降至14.37亿元,同比减少11.79%,存货周转率为2.38 次,同比增加0.58次,库存价值及周转率恢复至2011/12财年水平。营收止跌,2016/17财年收入68.17亿,同比增长17.8%,净利润3.92亿,同比增加40%。

喘口气后,波司登的首要任务就是砍掉冗余的多元化业务,回归羽绒服主航道。

多元化业务一年优化90%,国际化程度难比加拿大鹅

2017年后,波司登的非羽绒服业务经整合重新划分为女装业务和多元化服装业务两大块。

女装业务曾是波司登在羽绒服之外的布局重点。通过不断并购,波司登形成女装品牌矩阵,旗下拥有杰西、邦宝、柯利亚诺、柯罗芭四大女装品牌,均定位中高端。

近年来,女装业务在波司登总营收中占比约11%,发展平缓。截至2019年9月30日,波司登女装门店共有515家,相比今年3月末净减少了13家。其中,有59.6%的门店位于一二线城市商场,40.4%的门店位于三线及以下城市。

多元化服装业务则是波司登转型优化重点。2018/19财年,多元化服装业务仅收入1.56亿,较去年同期减少86.3%,占集团总收入比重降至1.5%,相应门店对比上年同期减少335家。2019/20上半财年,多元化服装业务实现收入0.49亿元,约占总收入1.1%。

回归羽绒服主航道后,波司登在品牌、设计和渠道上开始重点发力。先是重塑品牌形象,通过终端门店改造换新、登陆纽约时装周、米兰时装周走秀一改往日陈旧形象,和时尚潮流挂钩。设计方面,联合国际设计师发布联名系列产品,并通过明星网红加持引发关注,对准年轻人口味发布漫威、星球大战、冰雪奇缘等IP联名产品。渠道方面,线下关闭低效店铺,在核心商圈增设自营网点;线上与天猫、唯品会等平台达成深度战略合作。

多番努力下,2018/19财年,波司登羽绒服板块实现营收76.58亿,同比增长35.52%,在总收入中占比由63.6%上升至73.7%。从具体品牌来看,“波司登”主品牌实现收入68.49 亿元,同比增加38.3%,占据羽绒服板块的89.5%,“雪中飞”及“冰洁” 分别收入3.62亿、2.13 亿,分别同比增长14.6%、5%。

目前,波司登销售仍以线下渠道为主。截至2019年9月30日,波司登羽绒服业务终端门店数量为5161家,相较3月末净增533 家。其中自营门店在截至3月31日相比去年同期净增加205家后,6个月内再次净增294家。

2019/20上半财年,波司登羽绒服已实现收入25.33亿元,其中线上渠道实现营收2.63亿元,同比增加91.1%,占比约10.4%。据悉,今年双11中,波司登全渠道销售额突破10亿元,同比增长37%;其中波司登天猫旗舰店销售额超6.5亿元,同比增长58%。

值得一提的是, “波司登,畅销全球72国”的广告语耳熟能详,在其财报中却实难体现。从羽绒服业务零售网络区域划分来看,波司登门店均在国内,其中有57%的门店分布在华东、华中地区。此外,仅有24.3%的门店位于一、二线城市,75.7%的门店仍在三线及以下市场,大城市核心商圈难觅踪影。

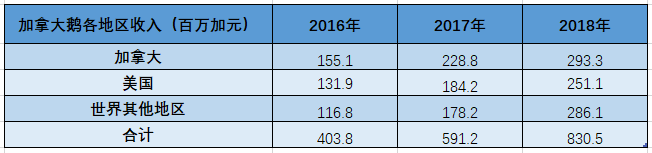

图为加拿大鹅2019年财报所示销售区域分布情况

相比之下,加拿大鹅在加拿大本地的销售收入仅占不到4成,主要销售区域分布在美国和世界其他地区。

2018年,加拿大鹅在加拿大、美国和世界其他地区的销售收入占比分别为35.3%、30.2%、34.4%。

不同于波司登以线下销售为主,加拿大鹅主要通过线上电商渠道销售,官网信息显示,加拿大鹅在全球实体零售店目前仅有21家,其中国内有4家,分别位于北京、沈阳、上海和香港,对比波司登门店数堪称凤毛麟角。

低毛利凸显品牌属性差异,推万元羽绒服摸高价值上限

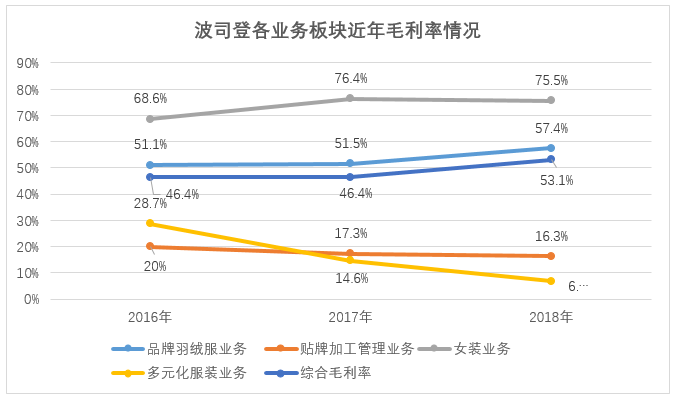

波司登现有业务中,收入占比超7成的羽绒服却并非最能赚钱的板块。女装业务毛利率远超其他业务线,这也成为今年6月波司登遭沽空战火焦点。

2016/2017财年至2018/2019财年,女装业务毛利率分别为68.6%、76.4%、75.5%,而对应财年的波司登集团综合毛利率分别为46.4%、46.4%、53.1%。波司登羽绒服业务对应财年毛利率则分别为51.1%、51.5%、57.4%。

随着波司登品牌全面升级,其羽绒服板块毛利率逐年改善,但与加拿大鹅、盟可睐等一线品牌相比仍有一定差距。2018年加拿大鹅毛利率达到62.2%,盟可睐毛利率则高达77.45%。

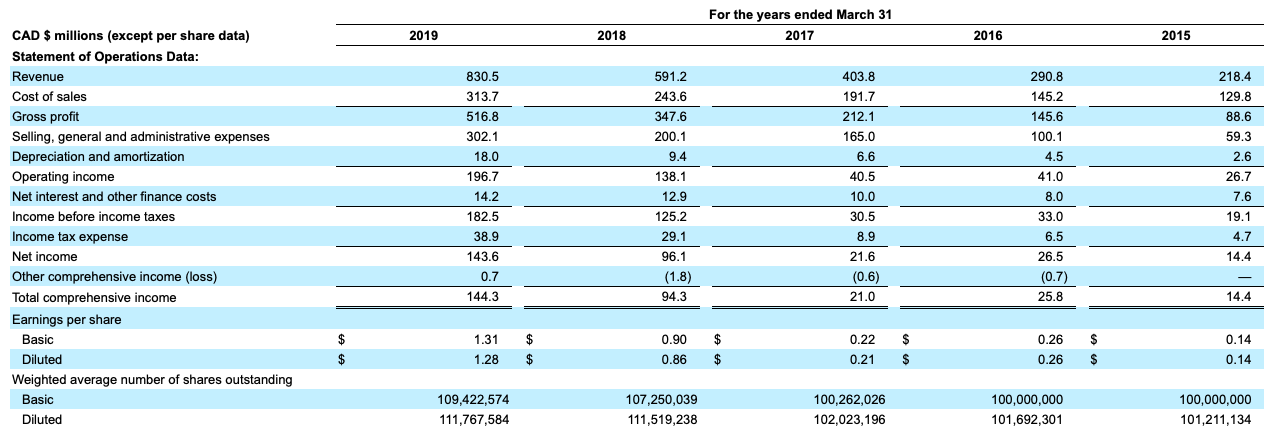

事实上,加拿大鹅2018年业绩曾让市场大失所望,并导致股价暴跌逾30%;其2018年全年实现收入8.3亿加元(约合人民币44.2亿),净利润1.43亿加元(约合人民币7.6亿)。相较之下,波司登2018年收入103.83亿,为加拿大鹅两倍余,利润仅有9.81亿,两者相差无几。

加拿大鹅高毛利率的主要原因在于相对低的成本和超高定价。仅就租金而言,加拿大鹅21家店面的投入和波司登5000余家店面的投入不可同日而语。财报显示,波司登2018年经营租赁费用达到12.33亿,而加拿大鹅2018全年销售成本才为16.72亿。

加拿大鹅的超高定价,说到底是品牌溢价能力。“南极圈科考用”、“加拿大本土制造”、“名人爆款”等标签使其在高端羽绒服一线屹立不倒,并且此前几乎每年均提价10%以上。一件加拿大鹅羽绒服定价达到800-900美元左右。

而在国内,据中羽协统计数据显示,2010年中国羽绒服平均单价仅约363.5元,此后逐步攀升,但价格波动范围仍停留在500元以下。2017年以后,加拿大鹅、盟可睐等高端羽绒服品牌进驻中国,打开了国内羽绒服市场的价格天花板。

另一方面,在成本端,鸭绒、鹅绒等羽绒服基本原料价格全面上调推高羽绒服单价。以白鸭绒为例,资料显示,2016年5月1日,90%白鸭绒的价格约为185元/千克,至2017年5月1日,价格涨至288元/千克;2019年1月1日,90%白鸭绒的价格已涨至417.6元/千克,涨幅高达125.7%。2018年我国羽绒服均价达到555.60元/件,同比上涨7.51%。

这一趋势下,波司登羽绒服2018年平均提价20%-30%。波司登主品牌价格带由1000元以下提升至1300-1500元。波司登财务总监朱高峰曾在2018年11月的中期业绩电话会议上提到,未来波司登还将继续提价升档,提高高端产品的占比,主力产品价格将定位在1500-2000元。

天风证券统计显示,2018/19 财年波司登1000 元以下产品占比减少至12.1%,1000-1800元区间的产品较去年提升16.2个百分点至63.8%,1800元以上产品占比近四分之一。但从天猫旗舰店11月销售数据来看,波司登天猫旗舰店综合排名前十产品均价为1681.04元,而加拿大鹅天猫旗舰店综合排名前十产品均价为8659.71元。两者差价空间巨大。

就技术角度而言,波司登与加拿大鹅实际没有多大差距。经历43 年发展,波司登共计拥有专利177项,获得高新技术产品认证3项,开展科技项目23项,并且曾参与了5 项国际标准、9 项国家标准、4项行业标准的起草修订工作,制定各类企业技术标准218 项。

今年10月30日,波司登发布登峰系列羽绒服,七款产品售价均在5800元以上,其中,最高的珠穆朗玛峰款售价达到11800元,首次摸高万元标杆。

该系列产品据称以世界著名高峰为设计灵感,选用北纬43°黄金羽绒带的珍稀鹅绒、“世纪之布”GORE-TEX面料和航天纳米保温材料,应用蜂巢立体充绒、防水压胶处理、RECCO生命探测仪等尖端工艺和科学技术,但销售情况却不尽如人意。截至2019年11月19日,波司登登峰系列售价5800元的仅有9人付款,售价8800元的4人付款,售价最贵的珠穆朗玛峰款11800元销量则仅为6件。

搜狐财经发现,登峰系列所有款式羽绒服已再次从天猫旗舰店悄然下架。

实际上,登峰系列仅能作为波司登探索超高端羽绒服的一次尝试,其作用可以比拟为一次品牌营销,波司登的根据地仍是在1000-5000元的中高端市场。从这一意义上来说,波司登显然具有相当可观的提价空间。

提价是波司登未来发展的有效手段,但提价的方法很重要,其最终仍落在波司登品牌持续升级、创新设计、科技赋能、提升品质上,如何洗去品牌“土味”,提升品牌价值让品牌焕新是波司登当务之急。

净利率5年提升7.5个百分点 上市12年派发股利82亿

近年来,波司登在营销方面投入持续增加。2016-2018年,波司登的销售及分销开支由19.5亿元增至34.4亿元,销售费用率相应上升,2018年波司登销售费用率为33.12%,同比上升5.54个百分点。

由于盈利状况持续改善,波司登净利率稳步提升。2014-2018年,波司登净利率由2.19%提升至9.68%,增加7.49个百分点。但与加拿大鹅和盟可睐相比,2018年盟可睐净利率为23.4%,加拿大鹅净利率为17.29%,波司登相对仍处于低位。

营运能力方面,截至2019年3月31日,波司登现有存货价值为19.31亿元,同比上涨32.7%,上涨幅度明显高于往前。从存货周转率来看,2018年波司登存货周转率为2.88次,去年同期为3.29次;盟可睐与加拿大鹅存货周转率分别为2.07次和1.45次,波司登存货周转速度领先于二者。

2019/20年上半年,波司登应收账款及票据账面价值为31.27亿元,同比增长202.13%,其中大部分来自于品牌羽绒服业务;上半财年应收账款及票据周转天数为86 天,有所下降。

现金流方面,2014-2018年,波司登经营活动产生的现金流量净额由3.88亿逐年提升至15.09亿元。2019/20上半财年,波司登经营性净现金流为-28.57 亿元,同比减少 9.67亿元。主要系公司直营店铺数量有所增加,门店租金相应增长所致。

搜狐财经注意到,波司登自2007年上市以来每年均及时通过分红回馈股东。迄今为止累计支付股利82.41亿元,股利支付率总体维持在50%以上。2018/19财年,波司登支付股利7.35亿元,股利支付率为 74.86%。

截至2019年3月31日,波司登员工总数为6409名,相比上期增加1069人,公司人均年薪约18.62万元。

2016年以来,波司登已推行三期股权激励计划。2016年8月5日,波司登授予66名员工(包括集团董事、高级管理人员及普通员工)18090万股奖励股份和购股权,授予价格为0.33 港元;2018年3月5日,波司登再次授予55名员工8060万股奖励股份和购股权,授予价格为0.34港元;2018年10月26日,波司登向集团的选定承授人授出26000万份购股权。

文章来源:搜狐财经

作者:陈天伦

- 上一篇:失去华为,芯片巨兽寒武纪如何冲击科创板

- 下一篇:换工作要告知保险公司,影响理赔?

- 热门文章排行